タワーマンション節税、2024年税制改正でどう変わる?相続税評価の見直しとその影響?タワーマンション節税から相続税評価見直し、改正のポイントと影響

タワーマンション節税は過去の話?2024年の税制改正で、相続税評価額と時価の乖離が是正され、節税効果は限定的に。最高裁判決や「総則6項」適用など、税務署の目は厳しく、高層階ほど影響大!改正後の評価方法を理解し、専門家のアドバイスを受けながら、最新の相続税対策を検討しましょう。

2024年税制改正と評価方法の見直し

タワマン節税対策!相続税評価はどう変わった?

評価額に調整率を乗じ、時価との差を是正。

2024年の税制改正では、マンションの相続税評価額の評価方法が変更されました。

これにより、高層マンションほど影響を受けやすくなりました。

相続税評価額と実勢価格の乖離を是正することが目的です。

✅ 2024年からの相続税改正により、マンション1室の相続税評価額は、時価の6割を下回る場合にその水準まで引き上げられることになりました。

✅ この改正は、高層マンションほど影響を受けやすく、特に「タワマン節税」の効果を抑制することを目的としています。

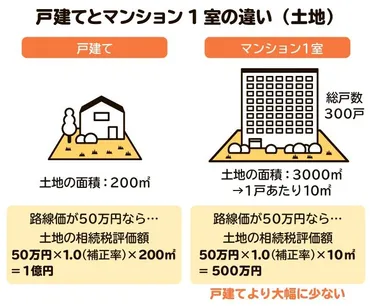

✅ マンションの相続税評価額は、建物の固定資産税評価額に1.0を乗じ、土地はマンション全体の評価額に区分所有する建物分の敷地権の割合を乗じて計算されます。

さらに読む ⇒遺産相続対策や手続きをサポートするポータルサイト|相続会議出典/画像元: https://souzoku.asahi.com/article/15090387これは、タワーマンション節税の効果を抑制するための改正と言えるでしょう。

市場価格と評価額の差を縮めることで、より公平な評価を目指しているのですね。

2024年1月1日以降の相続・贈与から、区分所有建物(主にマンション)の敷地利用権に対して「補正率」を乗じることで、評価額と実勢価格の乖離を是正する制度が導入されました。

この改正は、タワマン節税が過度に行われることへの対策であり、マンションの相続税評価額と時価の差を縮小することを目的としています。

具体的には、マンションの評価額を算出する際に、各住戸の市場価格を考慮するようになりました。

改正後の評価額は、固定資産税評価額に加えて、一定の調整率を乗じて計算されます。

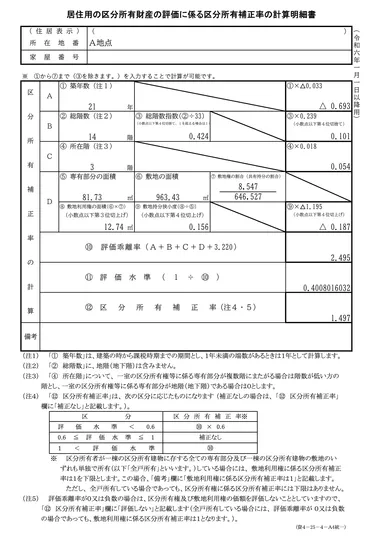

調整率は、築年数、総階数、建物の階数、敷地権割合などを考慮して物件ごとに設定されます。

この改正により、高層階ほど市場価格との差が小さくなり、節税効果は以前より限定的になります。

改正後の評価は、令和6年1月1日以降の相続・贈与に適用されます。

うちもマンション持ってるんだけど、影響あるのかな? よく分かんないけど、税金って怖いよね〜。

改正後の評価計算と影響

タワマン相続税UP?改正で何が変わる?

評価方法変更、高層階ほど影響大。

今回の改正は、タワーマンションだけでなく、一般的なマンションにも影響を及ぼす可能性があります。

区分所有補正率が導入され、評価乖離率に応じて相続税評価額が調整されることになりました。

✅ 2024年1月からのマンション相続税評価額の改正は、タワーマンションだけでなく、京都市や滋賀県の居住用マンションにも影響が及ぶ。

✅ 改正では、市場価格と評価額の乖離を是正するため、「区分所有補正率」を導入し、評価乖離率に応じて相続税評価額を調整する。

✅ 評価乖離率が高いマンションは、相続税評価額が引き上げられる可能性があり、国税庁の計算ツールを利用して確認できる。

さらに読む ⇒相続税に強い京都市左京区の税理士 尾藤武英税理士事務所出典/画像元: https://bito-tax.com/impact-of-tax-reform-on-apartments-at-kyoto-shiga/改正後の評価方法を具体的に見ていくと、より理解が深まりますね。

補正率の導入により、タワーマンションの高層階ほど影響が大きくなるというのは、重要なポイントですね。

改正後の評価方法では、まず相続税評価額(建物と土地)を算出し、その後「区分所有補正率」を乗じて価格を調整します。

区分所有補正率は「評価乖離率」によって決定されます。

例えば、築5年のタワーマンション(30階建て)の20階部分の住居を所有し、実勢価格が1億円、路線価150万円/m2、敷地面積×敷地権割合20m2、補正率2.0の場合、従来の評価額は土地3000万円、建物2000万円で合計5000万円となります。

改正により、タワマン高層階ほど影響が大きくなり、相続税評価額が増加する可能性があります。

改正後の評価は、令和6年1月1日以降の相続・贈与に適用されます。

また、今回の見直しは、タワマン節税だけでなく、一般的なマンション所有者にも影響を与える可能性があります。

なるほど、計算方法が変わるってことか。うちの会社でも、不動産投資やってるから、しっかり勉強しとかないと、損しちまうぞ!

今後の相続税対策と注意点

タワマン節税、2024年改正でどう変わった?

節税効果は薄れたが、対策は依然有効。

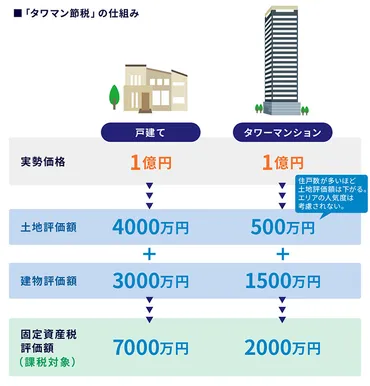

2024年の税制改正により、タワーマンションの節税効果は薄れています。

しかし、不動産を活用した相続税対策は、依然として有効です。

改正後の評価方法を理解し、他の相続対策と組み合わせることが重要です。

✅ タワーマンションは、相続税評価額が実勢価格より低くなるため節税効果が期待できるが、2024年の法改正で評価方法が変更され、節税効果が小さくなる可能性がある。

✅ 改正後の評価方法は、固定資産税評価額に「評価乖離率」と0.6を掛けて計算され、築年数、階数、所有階、敷地持分狭小度が評価乖離率に影響する。これにより、人気エリアのタワーマンションだけでなく、地方のタワーマンションでも相続税評価額が上昇する可能性がある。

✅ 2023年中にタワーマンションを購入しても、今回の改正によるメリットはない。相続税の節税目的で購入を検討している場合は、改正後の節税効果を考慮する必要がある。

さらに読む ⇒ 三菱地所のレジデンスクラブ【公式】出典/画像元: https://www.resiclub.com/explore/column/useful_for_living/money_sumai/tax/005タワーマンション節税は、以前ほどの効果は期待できなくなったとしても、他の相続対策と組み合わせることで、節税効果を高めることができるということですね。

タワマン節税は、過去には大きな節税効果がありましたが、2024年の税制改正により、その効果は薄れています。

しかし、不動産を活用した相続税対策は依然として有効であり、改正後の評価方法を理解し、他の相続対策と組み合わせることが重要です。

具体的には、改正後の評価方法を理解し、他の相続対策と組み合わせることが重要になります。

相続税専門の税理士による情報も参考に、最新の情報に基づいた対策を検討することが求められます。

6項(評価が著しく不適当な場合の国税庁長官指示による評価)の適用リスクを念頭に置き、市場価格の乖離率だけでなく、個別的な事情も考慮した対策を講じる必要があります。

あら、節税効果が薄れるってことは、もううまみが無くなったってことかしら? でも、不動産はやっぱり資産になるし、相続対策としては、まだまだ使えるってことね。

今回の改正でタワーマンションの節税対策は変化しましたが、不動産を活用した相続税対策はまだ有効です。

専門家と相談し、最適な対策を検討しましょう。

💡 2024年の税制改正により、タワーマンションの相続税評価額の評価方法が変更され、節税効果が抑制されました。

💡 改正後の評価方法では、区分所有補正率が導入され、高層階ほど相続税評価額が増加する可能性があります。

💡 今後の相続税対策としては、改正後の評価方法を理解し、専門家のアドバイスを受けながら、他の相続対策と組み合わせることが重要です。