タワーマンション節税、2024年税制改正でどう変わる?相続税評価の見直しとその影響?タワーマンション節税から相続税評価見直し、改正のポイントと影響

タワーマンション節税は過去の話?2024年の税制改正で、相続税評価額と時価の乖離が是正され、節税効果は限定的に。最高裁判決や「総則6項」適用など、税務署の目は厳しく、高層階ほど影響大!改正後の評価方法を理解し、専門家のアドバイスを受けながら、最新の相続税対策を検討しましょう。

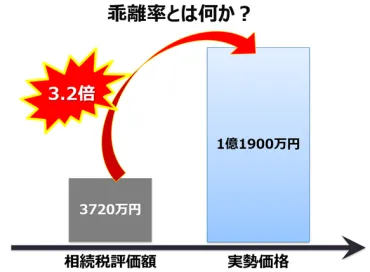

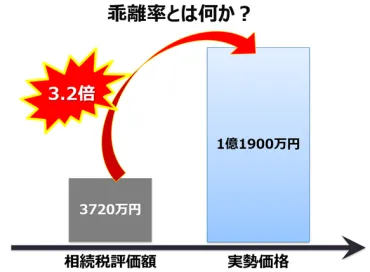

💡 タワーマンションは節税対策として人気がありましたが、相続税評価額と時価の乖離が問題視されていました。

💡 2024年の税制改正で、タワーマンションの相続税評価方法が見直され、評価額と実勢価格の差が縮小されました。

💡 改正後の評価方法や影響、今後の相続税対策について解説し、注意点についても触れていきます。

それでは、タワーマンション節税の現状と、2024年の税制改正による変更点、そして今後の相続税対策について、詳しく見ていきましょう。

タワーマンション節税の始まりと問題点

タワマン節税はなぜ問題に? 評価額と時価の差が?

評価額と時価の乖離で課税の公平性が損なわれたため。

タワーマンションの節税対策は、高層階ほど相続税評価額が低くなるという仕組みを利用したものでした。

しかし、評価額と市場価格の乖離が問題となり、税務当局も対応を検討しました。

✅ 国税庁は、タワーマンションの相続税評価額と実勢価格の乖離を是正するため、新しい計算式を導入。乖離率が1.67倍以上の場合、相続税評価額を是正し、高層階の物件ほど増税となる。

✅ 新しい計算方法は、まず乖離率(実勢価格に対する従来の相続税評価額の倍率)を算出し、1.67倍以上の場合、従来の評価額に乖離率と0.6を掛けて評価額を算出する。

✅ 乖離率は、築年数、階数、敷地持分などを考慮した複雑な計算式で求められ、実勢価格を推測するために用いられる。

さらに読む ⇒【資産承継オンライン】事業承継M&Aと不動産相続出典/画像元: https://fudosan-tax.net/real-estate/towermansion/なるほど、タワーマンションの節税対策は、税制の抜け穴を突くような側面もあったのですね。

その乖離を是正するために、新しい計算式が導入されたということですね。

近年、相続税対策としてタワーマンション(タワマン)を活用するケースが増加しました。

この手法は、現金よりも不動産の方が相続税評価額が低くなるという税制上の仕組みを利用したものです。

具体的には、建物の評価額は固定資産税評価額、土地の評価額は路線価で評価されます。

タワマンは、土地の評価額を専有面積で割り算するため、土地の相続税評価額と時価との差が大きくなり、高層階ほど高値で取引されるため、節税効果が高くなります。

しかし、タワマンの相続税評価額と市場価格の乖離が問題視され、税務当局や裁判所の対応が厳格化されることとなりました。

この乖離は、タワマンの節税効果を高める一方で、課税の公平性を損ねるという指摘を受けていました。

2015年には政府税制調査会でも問題視され、2024年の税制改正へと繋がりました。

ふむ、税制の仕組みを巧みに利用した節税策は、経営者としては大いに興味があるな。高層階ほど節税効果が高いってのは、まさに錬金術だな!

2022年最高裁判決と税務署の対応

タワマン節税、税務署の新たな一手は?最高裁判決の内容は?

総則6項適用、最高裁支持。評価厳格化。

2022年には最高裁判決が出され、税務署の対応が厳格化されました。

最高裁は、税務署が「総則6項」を適用し、実態に即した評価を行うことを支持しました。

✅ タワマン節税は最高裁で判決が確定し、国税庁の有識者会議によって事実上改悪の流れになった。

✅ タワマン節税とは、タワーマンション購入で財産の相続税評価額を下げて節税する方法であり、土地の相続税評価額は専有面積で割り算されるため、節税効果が高い。

✅ 相続税評価額は時価よりも低く評価されるため、現金を不動産に変えることで節税が可能となるが、2023年6月の会議で節税対策が見直されることになった。

さらに読む ⇒不動産DIY出典/画像元: https://bf-consulting.jp/real-estate-tax-reduction-based-on-court-decisions/最高裁判決により、税務署はタワーマンションの評価について、より厳格な姿勢を示すことになったのですね。

これは、今後の相続税実務に大きな影響を与えそうですね。

タワマン節税に対する税務署の対応として、国税庁は「総則6項」を適用し、実態に即した評価を行うようになりました。

「総則6項」は、財産評価基本通達に基づいて評価することが、実質的な租税負担の公平に反する場合に適用され、財産の状況に応じた評価を認めています。

2022年4月19日の最高裁判決は、納税者が通達に基づいて評価し申告したにも関わらず、税務署が「総則6項」を適用して評価額を引き上げた事例に対し、最高裁はこれを支持しました。

これにより、税務署はタワマンの評価について、より厳格な姿勢を示すこととなりました。

最高裁判決は、通達によらない評価が許容されるという判断を示し、今後の相続税実務に大きな影響を与えました。

へぇ〜、最高裁まで関わってるんだね。税務署が本気出したってこと? タワマン節税、もう古いってことかな。

次のページを読む ⇒

2024年からのマンション相続税評価が変わる!タワマン節税対策強化で、評価額と実勢価格の差が縮小。最新情報に基づいた対策で、賢く相続税を乗り切ろう!