米FRB(金利政策)と日本の金融政策、今後の市場はどうなる?米国の金融政策と日本の金融政策の動向、市場への影響について

日米金融政策会合を巡る市場の動向を徹底分析!米国の利下げ期待とタカ派的なFRBの姿勢、そして日本の金融政策据え置きと円安進行。CPI・PPIの結果や、自民党総裁選の行方など、複雑に絡み合う要因を読み解き、今後の為替・株式市場への影響を探ります。専門家の見解と過去の事例から、今後の市場を大胆予測!

日米金融政策の影響と専門家の見解

米利下げは円相場にどう影響する?限定的?

影響は限定的、円安ドル高へ転換も?

FRBの早期利下げ観測が強まる中、市場は利下げの時期に注目しています。

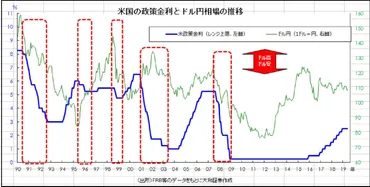

過去の利下げ局面では、円高ドル安と円安ドル高の両方のパターンがあり、米国の金融政策とドル円相場の方向性が必ずしも一致しないことに注意が必要です。

✅ 米連邦準備制度理事会(FRB)の早期利下げ観測が強まっており、市場では利下げの時期に焦点が移っている。

✅ 過去の利下げ局面では、円高ドル安と円安ドル高の両方のパターンがあり、米国の金融政策とドル円相場の方向性が必ずしも一致しないことに注意が必要。

✅ 近い将来の利下げに対して、市場はすでに織り込み済みであり、予防的な利下げであることから、一段のドル安の展開は限定的と予想される。

さらに読む ⇒MONEY PLUS – くらしの経済メディア出典/画像元: https://media.moneyforward.com/articles/3150利下げ観測が高まる中、過去の事例から、ドル円相場への影響は限定的との見方がありますね。

FRBの政策とドル円相場の関係は、一筋縄ではいかないということでしょうか。

FRBの金融政策は、日本の金融市場に大きな影響を与えます。

一般的に、利上げは企業の資金調達コストを上げ、株価を下げる要因となり、利下げは企業業績を改善させ、株価を上げる要因となります。

為替相場への影響としては、アメリカの利上げは円安ドル高を、利下げは円高ドル安を進行させる傾向があります。

2024年9月の利下げ発表を受け、一時的に円高ドル安が進行しましたが、利下げペースの鈍化を示唆したことで、円安ドル高に転換する動きも見られました。

みずほリサーチ&テクノロジーズのレポートでは、米利下げは概ね市場に織り込まれており、米金利の低下余地は限定的であると分析しています。

過去の事例から、利下げ開始直後に一時的に米金利が低下しても、その後は利下げ前の水準に戻る傾向が見られるため、今回の利下げによるドル円への影響は限定的であり、下げ渋る展開になると予想しています。

利下げの時期が焦点か。昔のデータも参考になるのは、ええね。んでも、市場は生き物だから、一概には言えんよね。ま、色々見ていくしかねえな。

FOMC内の意見対立と今後の展望

FOMC、利下げの行方は?市場とFRBの思惑、どう違う?

インフレ警戒とトランプ氏の影響で、複雑化。

FRB内では、今後の利下げ幅やペースについて、様々な意見が出ています。

トランプ前大統領の金融政策への影響力拡大の動きもあり、今後の金融政策の信認が問われています。

✅ 米連邦準備制度理事会(FRB)は金融政策を協議する会合で、雇用情勢の悪化を受けて利下げが確実視されており、今後の利下げペースが焦点となっている。

✅ トランプ大統領はFRBの政治的独立性を揺るがすような行動をとっており、理事の解任通告や自身に近い人物の理事指名を通じて、金融政策への影響力拡大を図っている。

✅ 高関税政策による物価上昇やFRB内の意見対立もあり、今後の利下げ幅やペースについては様々な憶測が飛び交っており、金融政策の信認が問われている。

さらに読む ⇒時事通信ニュース出典/画像元: https://sp.m.jiji.com/article/show/3608120トランプ前大統領の動きが、FRBの政策に影響を与える可能性は、非常に興味深いですね。

FRB内の意見対立と合わせて、今後の金融政策の行方に注目が集まります。

今回のFOMCでは、一部の理事から0.5%の利下げを求める意見が出た一方、一部のFRBメンバーはインフレへの警戒感から利下げに慎重な姿勢を示しました。

FOMC参加者の金利見通しを示すドットチャートも注目されており、6月時点では年内2回の利下げが中心的な見方でしたが、市場は年内3回の利下げを織り込みつつあります。

トランプ前大統領による利下げ圧力も、今後の政策判断に影響を与える可能性があります。

また、トランプ大統領が指名したミラン氏がFOMCに参加すること、さらにクック理事の参加もハト派色を強める要因になる可能性があります。

トランプさんも、また何かやってくれそうだな! まあ、どんな政策になろうと、俺は市場をうまく利用して儲けるだけだけどな!

今後の金融政策と市場の動向

日米金融政策、市場はどう動いた?要点を簡潔に教えて!

FRB利下げ縮小、日銀は利上げ姿勢で、金利・株・為替が変動。

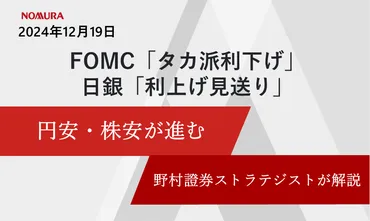

FRBは0.25%の利下げを実施し、日銀は金融政策を据え置きました。

市場はタカ派的な解釈をし、円安・ドル高が進みました。

日銀はインフレ率が目標水準で推移すると見込み、次回会合での利上げも織り込まれています。

✅ FRB(米連邦準備理事会)は0.25%の利下げを実施しましたが、利下げペースの減速を示唆し、市場はタカ派的と解釈しました。

✅ 日本銀行は金融政策を据え置き、円安・ドル高が進みました。日銀はインフレ率が目標水準で推移すると見込み、次回会合での利上げも織り込まれています。

✅ 野村證券は、日銀が2025年3月、10月、2026年3月に利上げを予想し、コアインフレ率は当面2%を上回るものの、2025年後半には下回ると予測しています。

さらに読む ⇒野村證券|資産運用のご相談、株式・投資信託・債券をはじめ資産運用コンサルティングの証券会社出典/画像元: https://www.nomura.co.jp/wealthstyle/article/0247/FRBの利下げペースの鈍化を示唆する姿勢は、市場にタカ派的と受け止められたようですね。

日銀の金融政策も注目されており、今後の動向から目が離せません。

2024年12月の日米金融政策決定会合の結果について、野村證券の見解では、FRBは予想通り0.25%の利下げを実施しましたが、2025年の利下げ幅が縮小され、市場はこれをタカ派的と捉えました。

パウエル議長は利下げペースの減速を示唆し、金利上昇・株安・ドル高の反応が見られました。

一方、日本銀行は金融政策を据え置き、植田総裁は利上げを示唆するも今回は見送られました。

声明文では、利上げ姿勢を継続し、円安・ドル高が進みました。

野村證券は、日銀が2025年3月、10月、2026年3月に利上げを行うと予想しています。

コアインフレ率は、日銀の物価安定目標である2%を当面の間上回るものの、2025年後半には下回ると予想しています。

ほー、FRBは利下げペースを落とす方向で、日銀は利上げも視野に入れてるのか。まあ、色んな情報があるけど、結局のところ、どうなるか分からんのが面白いんだよね。

本日の記事では、米国の金融政策と日本の金融政策、そしてそれらが市場に与える影響について解説しました。

今後の展開に注目していきましょう。

💡 FRBの利下げ観測、日銀の金融政策、今後の市場への影響について解説しました。

💡 金融政策決定と市場の反応、専門家の見解をまとめました。

💡 今後の金融政策の方向性と、それに対する市場の反応と見通しを考察しました。