暴落から資産を守る!個人投資家が知っておくべきリスク管理と資産運用戦略とは?株式市場のジェットコースター:暴落への備えと賢い投資戦略

株価暴落に備えよ!歴史的な暴落事例から学ぶ、個人投資家が生き残るためのキャッシュポジション戦略を徹底解説。年齢別の現金比率目安、生活防衛資金の重要性、積立投資の有効性など、暴落時に冷静に行動するための具体的な方法を伝授。感情に左右されない、長期的な視点に基づいた資産形成術で、市場の波を乗り越え、着実に資産を増やそう!

💡 株式市場の暴落は避けられないものとして、リスクを理解し、キャッシュポジションの管理や長期的な視点を持つことが重要です。

💡 新NISA制度の活用法や、年齢に応じた適切な資産配分、長期投資のメリットについても解説します。

💡 暴落時に冷静さを保ち、感情的な判断を避け、事前に定めた投資方針に基づいて行動することが成功の鍵となります。

今回の記事では、株式市場の暴落に焦点を当て、個人投資家がどのようにリスクを管理し、資産を守り、長期的な視点で投資戦略を立てるべきか、具体的な方法を解説していきます。

株式市場のジェットコースター:過去の暴落から学ぶ

暴落に備え、株式投資で最も重要なのは?

キャッシュポジションの確保と暴落時の対応です。

株式市場は常に変動し、過去には幾度となく暴落を経験しています。

リーマン・ショックのような大規模な下落に備え、自身の許容できる損失額を考慮した上で投資を行いましょう。

公開日:2025/02/12

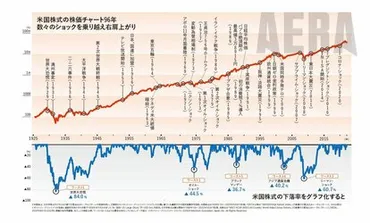

✅ 今後の投資では、リーマン・ショック並みの最大50~60%の下落を想定し、一時的な損失に耐えられる資金で投資することが重要。

✅ 新NISAでの投資金額が半分になった場合に、焦らずに保有し続けられるか、自身の許容できる損失額を考慮して投資額を決定することが重要。

✅ 全世界株式の過去の下落率として、リーマン・ショック時の61.5%が最大であり、eMAXIS Slim 全世界株式などの指数に連動した商品は、この下落リスクを考慮する必要がある。

さらに読む ⇒AERA dot. (アエラドット) | 時代の主役たちが結集。一捻りした独自記事を提供出典/画像元: https://dot.asahi.com/articles/-/249847?page=3リーマン・ショック時の下落率を考慮した上で、新NISAでの投資額を慎重に決める必要があるんですね。

焦らずに保有し続けるためには、事前の準備が大切ですね。

株式投資におけるキャッシュポジションの重要性と、暴落への対応について解説します。

株式市場は過去に何度も暴落を経験しており、1929年の世界恐慌、2008年のリーマン・ショック、2020年のコロナショックなどが代表例として挙げられます。

これらの暴落は、過度な投機、信用取引の拡大、金融危機、世界的なパンデミック、バブル崩壊、パニック売り、金融政策や金利変動など、様々な要因によって引き起こされます。

2024年8月にも、日経平均株価が34年ぶりに史上最高値を更新した直後に急落し、新NISA制度開始以来の値上がり分が消滅する事態が発生しました。

原因として、日銀の追加利上げによる円高加速、米国の雇用統計の悪化による景気後退懸念などが挙げられます。

なるほど、過去の暴落から学ぶことは非常に重要ですね。リーマン・ショックのような事態に備え、キャッシュポジションと許容損失額を考慮した戦略は、まさに目から鱗です!

現金の役割:リスク管理と投資戦略の基盤

変動相場、どう備える?現金比率の目安は?

年齢=現金比率。生活費も確保。

資産運用において、現金比率は重要な役割を果たします。

年齢に応じた適切な現金比率を知り、自身のライフプランとリスク許容度に合わせた調整を行いましょう。

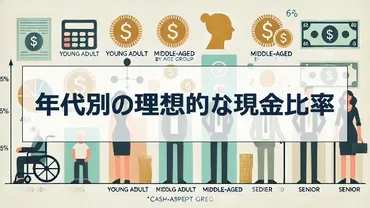

✅ 記事は、資産運用における現金比率の重要性と、年代別の適切な現金比率の目安について解説しています。

✅ 現金比率を年齢と同程度にすることが一般的とされ、20代は積極運用、30代は安定性を重視、40代以降はライフイベントや老後資金を考慮した比率が推奨されています。

✅ 現金比率が高すぎるとリターンが低く、低すぎるとリスクが高まるため、個人のリスク許容度やライフプランに合わせて調整することが重要です。

さらに読む ⇒株式会社ファーストパートナーズ出典/画像元: https://f-p.jp/media/article/cash-ratio/年齢によって現金比率を変えるというのは、非常に分かりやすいですね。

20代から老後資金を視野に入れる40代まで、ライフステージに合わせて柔軟に対応することが大切です。

このような市場の変動に対し、投資家が取るべき戦略の一つとして、キャッシュポジションの管理が重要です。

キャッシュポジションとは、投資資金のうち現金で保有している割合を指します。

運用効率の面では、上昇局面ではフル投資が有利、下落局面ではキャッシュポジションを高く持つ方が有利ですが、どちらも一長一短です。

一般的に、個人投資家では「現金比率=年齢」が目安とされますが、個々のリスク許容度やライフプランに合わせて調整が必要です。

20代は20%前後で積極的に運用し、30代は25%~30%で家族構成の変化や支出増に備え、40代は老後資金準備も視野に入れ、50代、60代以降は徐々に現金比率を高めることが推奨されています。

また、生活費の6ヶ月分~1年分を預貯金で確保することが重要です。

これは、急な出費や万が一の事態に備え、投資資産を損失時に売却せざるを得なくなる事態を避けるためです。

ほー、年齢と現金比率の関係は、まさに目からウロコだべさ!20代は攻め、30代は守り、40代からは老後資金も視野に入れるってことね。勉強になるわ〜。

次のページを読む ⇒

暴落時に冷静さを保ち、積立投資を継続!リスク管理と分散投資で、長期的な資産形成を目指しましょう。感情的な判断は禁物です。