プラチナNISAって何?高齢者向けの新制度のメリット・デメリットを徹底解説!(?)高齢者向けプラチナNISAの制度概要と、投資における注意点

2026年導入検討の「プラチナNISA」は、65歳以上向けの新NISA!毎月分配型投資信託への投資が可能になり、老後資金をサポート。年間100万円の非課税投資枠も魅力。メリットは非課税での安定収入、デメリットは元本リスク。金融庁が検討する制度設計、詐欺対策、金融リテラシー向上が課題。専門家が指摘する注意点、iDeCoとの併用も検討。資産運用立国に向けた、高齢者向けNISAの全貌を詳細解説!

メリットとデメリット、そしてスイッチング制度

プラチナNISA、メリットは?デメリットは?

非課税で収入確保!元本リスク・手数料に注意。

プラチナNISAのメリットとデメリット、そして、スイッチング制度について説明していきます。

メリットとしては、老後の安定収入確保と分配金の非課税が挙げられますが、元本を取り崩すリスクなども考慮する必要があります。

✅ 2025年4月に検討されている「プラチナNISA」は、65歳以上の方向けに毎月分配型投資信託などを対象とした非課税制度で、高齢者の資産活用、ニーズへの対応、NISA制度の普及促進を目的としています。

✅ 新NISAでは原則対象外である毎月分配型投資信託が利用可能になる一方、資産の目減りを防ぐために、分配金が元本を取り崩す「特別分配金」ではないか、手数料や基準価額の推移などを注意深く確認する必要があります。

✅ プラチナNISA利用にあたっては、毎月分配型だけでなく、年1回分配型などの一般的な投資信託も選択肢に入れ、自身の年齢や資産状況に合わせて最適な運用方法を検討することが重要です。

さらに読む ⇒All About(オールアバウト)出典/画像元: https://allabout.co.jp/gm/gc/511207/スイッチング制度は、NISAの柔軟性を高めるという意味では良い制度ですね。

高齢者の方々が、状況に合わせて運用方法を変えられるのはメリットだと思います。

プラチナNISAには、メリットとデメリットが存在します。

メリットとしては、老後の安定的な収入確保と分配金の非課税が挙げられます。

しかし、元本を取り崩すリスク、複利効果を得にくい、手数料が高い商品が多いといったデメリットも存在します。

特に、毎月分配型投資信託は、元本を取り崩して分配金が支払われる場合があるため注意が必要です。

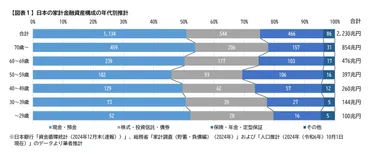

プラチナNISAは、高齢者層の預貯金を投資に誘導し、資産運用立国2.0構想の一環として、国民の資産形成を促進することを目指しています。

また、スイッチング制度の導入が検討されており、これは、保有資産を売却せずに非課税枠のまま毎月分配型商品に乗り換えできる仕組みで、NISA制度の柔軟性を高めるものです。

毎月分配型って、ちょっと怖いイメージがあるけど、非課税で受け取れるのは魅力的ね。 でも、ちゃんと理解しないと、損しちゃうわよね。

期待と課題、専門家からの意見

プラチナNISA、高齢者向け制度設計で何が重要?

リスク対策と金融リテラシーへの対応。

プラチナNISAに対する期待と課題、そして専門家の意見について解説します。

金融市場の活性化への期待がある一方で、高齢者の金融リテラシーや、詐欺対策など、高齢者保護のための制度設計が課題となります。

✅ 資産運用立国議員連盟が提言した「プラチナNISA」は、高齢者向けにNISAの対象商品拡大とスイッチング解禁を目指しており、高齢者の金融資産活用と市場活性化を目的としている。

✅ プラチナNISAは分配金受取型投資信託を対象とする可能性があり、元本取り崩しリスクや手数料への懸念がある一方、高齢者の資産取り崩しニーズに応える選択肢提供の意義も存在する。

✅ 高齢者の投資判断能力や、相続時のリスク資産移管など、制度設計において高齢者保護の観点が重要となるが、制度的な支援が適切に利用されるか、相続人への対応なども課題として残る。

さらに読む ⇒ シンクタンクならニッセイ基礎研究所 出典/画像元: https://www.nli-research.co.jp/report/detail/id=82147?site=nli高齢者の方々が、プラチナNISAを有効活用できるよう、サポート体制を整えることが重要ですね。

しっかりとした情報提供も不可欠だと思います。

プラチナNISAの導入には、金融市場の活性化という期待がある一方で、懸念点も存在します。

高齢者がリスクを伴う投資に適切に対応できるか、金融リテラシーの差、詐欺対策や相続時のリスク資産の取り扱いなど、高齢者保護のための制度設計が重要な課題となります。

一部の専門家は、毎月分配型投資信託の長期的な資産形成への不向きさを指摘し、金融リテラシーの低い層をターゲットにした商品であると批判しています。

金融リテラシーの格差は確かに問題だな。 詐欺とかも怖いし、しっかりとした情報提供と、相談できる窓口が必要だ。

プラチナNISA活用のヒントと今後の展望

プラチナNISA、成功の秘訣は?分散投資と見守り?

分散投資、見守り、役割分担が重要です。

プラチナNISAを有効活用するためのヒントと、今後の展望についてお話しします。

退職金などの資金を分散投資することや、家族による見守り体制を整えることが重要です。

✅ 投資信託の分配金と株式投資の配当金は異なり、分配金は投資信託の資産から支払われるため、基準価額が減少する。

✅ 過去には、毎月分配型の投資信託が無理な分配を行い、元本を取り崩す「特別分配金」によって基準価額が下落する問題が発生した。

✅ 長期投資による複利効果を重視し、運用益非課税を目的とするNISA制度において、特別分配金の性質を理解しないまま投資する高齢者の存在が問題視された。

さらに読む ⇒MONEY PLUS – くらしの経済メディア出典/画像元: https://media.moneyforward.com/articles/9958プラチナNISAを活用する上での注意点や、具体的なアドバイスが参考になりますね。

iDeCoとの併用も検討できるのは、とても良いと思います。

金融庁が検討中の「プラチナNISA」を活用するにあたっては、退職金などの資金を複数年に分散投資し、分配率は2~3%に抑えること、家族による見守り体制を整えること、医療保険や介護保険とプラチナNISAの役割分担を検討することなどが推奨されています。

金融アナリストの三井智映子氏は、プラチナNISAの詳細、新NISAとの相違点、注意点などを解説しています。

また、iDeCoを活用した節税対策も有効です。

口座開設については、店舗のある銀行とネット証券を比較検討し、手数料やサポート体制、分配金の内訳などを確認することが重要です。

日本とイギリスのNISA制度の違いを考慮すると、プラチナNISAの「スイッチング機能」導入は、日本のNISA制度をより柔軟で長期的な資産運用に適したものへと変革する第一歩となる可能性があります。

イギリスのNISAとか、他の国の制度も参考にしながら、もっと使いやすい制度にしてほしいもんだね。 スイッチング機能は、いいと思うよ。

プラチナNISAは、高齢者の資産運用を支援する制度ですが、リスクも理解した上で、慎重に活用していくことが大切ですね。

💡 プラチナNISAは、65歳以上の高齢者を対象とした新たなNISA制度で、老後資金の安定化を支援する目的で導入が検討されています。

💡 毎月分配型投資信託への投資が可能となる一方で、元本割れのリスクや手数料の高さなど、注意すべき点もあります。

💡 制度を有効活用するためには、メリット・デメリットを理解し、自身の資産状況とニーズに合った運用方法を選択することが重要です。