日本の金利変動、今後の経済への影響は? ~短期プライムレートと企業経営への影響~(?)短期プライムレートの歴史と未来展望

2001年からの日本の金利変動史を紐解く!超低金利から利上げ時代へ。短期プライムレート激動の変遷と、企業への影響を徹底分析。2024年利上げで中小企業はどう変わった?帝国データバンク調査で判明!金利上昇を乗り切るための戦略と、最新の金融統計データの活用法も解説。未来を読み解くヒントがここに。

利上げの波紋:企業への影響

日銀の利上げで中小企業はどうなった?

借入金利上昇、利益圧迫、経営戦略見直し。

2024年1月には日銀が利上げを実施し、企業の支払利息が増加しました。

中小企業への影響を中心に、詳しく見ていきましょう。

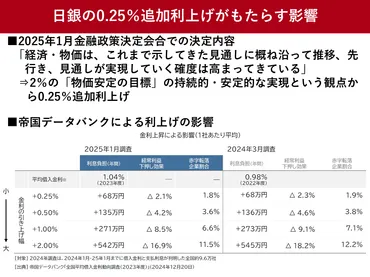

✅ 日本銀行は2025年1月に0.25%の追加利上げを実施し、企業の借入金利が上昇。帝国データバンクの試算によると、1社あたり年間68万円の支払利息負担が増加し、経常利益を平均2.1%押し下げる。

✅ 三菱UFJ銀行などメガバンクは3月から短期プライムレートを引き上げ、中小企業は資金繰りの悪化に注意が必要。特に不動産業への影響が大きく、黒字から赤字に転落する企業も増加する可能性。

✅ 中小企業は、資金繰りの管理、支出の見直し、借入金の削減、金利引き下げ交渉などを行い、利上げによる影響に対処する必要がある。金融市場の変化にも注意を払い、対策を講じるべき。

さらに読む ⇒ツギノジダイ|中小企業の事業承継や経営課題の解決に役立つメディア出典/画像元: https://smbiz.asahi.com/article/15605089利上げは、企業の資金繰りを圧迫し、業績にも影響を与えます。

特に不動産業界への影響は大きいですね。

2024年1月24日、日本銀行は政策金利を0.25%引き上げ、0.5%とした。

この利上げは、企業、特に中小企業にとって大きな転換点となった。

企業の借入金利が上昇し、年間支払利息負担が増加、経常利益が圧迫されるという事態が起こった。

帝国データバンクの調査では、借入金利0.25%上昇で、平均68万円の利息負担増、経常利益2.1%減という結果が示された。

特に不動産業界は大きな影響を受け、一方、建設業は比較的影響が少ないという結果となった。

この金利上昇は、超低金利に慣れきった企業にとって、資金調達コスト増加という形で、経営戦略の見直しを迫るものとなった。

うーん、大変そうね。中小企業の人たちは、これからどうなるのかしら?

金利上昇の影響と対策

金利上昇時代、企業はどう乗り切る?

財務強化、資金調達多様化で対応!

長期金利が上昇し、住宅ローン金利も上昇する可能性が出てきました。

金利上昇の影響と、企業がとるべき対策について解説していきます。

✅ 長期金利が11年ぶりに1%を記録し、「経済の体温」が上がっている。

✅ 住宅ローンなど、固定金利を引き上げる可能性があるため、暮らしへの影響が出ることが予想される。

✅ 記事の全文を読むには会員登録が必要。

さらに読む ⇒静岡新聞DIGITAL Web出典/画像元: https://news.at-s.com/article/1476253金利上昇は、企業にとって大きな試練です。

様々な対策を講じることで、この困難を乗り越えることができるはずです。

金利上昇は、需要と供給のバランス、投資家の利回り選好、海外金利の上昇など、様々な要因によって引き起こされる。

その影響は広範に及び、物価の安定化に寄与する一方で、企業の収益圧迫や景気抑制効果をもたらす。

具体的には、企業の設備投資意欲の減退、住宅ローン金利上昇による住宅投資の減少などが考えられる。

しかし、企業は、財務体質強化、信用力の向上、金融機関との関係強化、返済計画の見直し、借入金圧縮など、様々な対策を講じることによって、この金利上昇時代を乗り切ることができる。

また、敷金減額サービスや売掛金の早期現金化、インターネットを活用した資金調達など、新たな資金調達方法も活用すべきである。

金利上昇は、企業の設備投資意欲に影響を与えますね!財務体質を強化することも重要ですが、新しい資金調達方法も積極的に検討すべきですね!

金融データの活用:未来への羅針盤

日銀の金融統計、どこで見れる?日本経済のヒント満載!

時系列統計データ検索サイトで見れます。

金融データの活用は、今後の経済予測に役立ちます。

過去のデータから、未来の金利変動を予測し、企業経営に活かしましょう。

公開日:2016/10/02

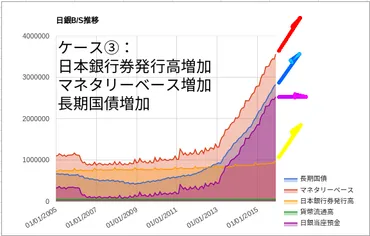

✅ 2016年1月29日に日銀がマイナス金利を導入し、日銀のバランスシートにおける当座預金の新たな動きに注目が集まっている。

✅ 記事では、日銀のバランスシートの時系列データから分析する手順を紹介し、マネタリーベースの増加と、長期国債が資産の大部分を占めている現状を説明している。

✅ マイナス金利導入による影響として、当座預金からの資金の引き出し、または預け入れの動向によって、日銀のマネタリーベースがどう変化するかが焦点となっている。

さらに読む ⇒1987年生まれの管理人kazuが、株、先物・オプション、ベンチャー企業、税金対策、不動産投資、せどりなど、゛お金゛に関わることを書いてます。出典/画像元: http://25-500.com/%E3%83%9E%E3%82%A4%E3%83%8A%E3%82%B9%E9%87%91%E5%88%A9%E6%99%82%E7%B3%BB%E5%88%97%E3%83%87%E3%83%BC%E3%82%BF%E6%97%A5%E9%8A%80%E3%83%90%E3%83%A9%E3%83%B3%E3%82%B9%E3%82%B7%E3%83%BC%E3%83%88/金融データを活用することで、企業はリスクを管理し、より戦略的な経営判断を下すことができます。

データ分析の重要性が増していますね。

日本銀行は、金融統計データを継続的に公表しており、利用者は最新の情報を「時系列統計データ検索サイト」で確認できる。

過去のデータの見直しや、業種分類の変更など、様々な修正が行われてきた。

利用者は、最新のデータコード一覧を参照し、公表予定に注意しながら、これらの情報から日本経済の動向を読み解くことができる。

このデータは、企業経営者や金融関係者にとって、金利変動のリスク管理や、今後の経済予測に役立つ貴重な情報源となるだろう。

データって、ほんと大事だよね!過去のデータから未来を予測するなんて、なんだかワクワクするね!

本日の記事では、金利変動の歴史、企業への影響、そして未来への対策について解説しました。

金利変動に注意し、企業は適切な対策を講じることで、この時代を乗り切ることができるでしょう。

💡 短期プライムレートの変動は、住宅ローンや企業の資金調達に影響を与える。

💡 超低金利時代から利上げの波へと移行し、企業経営は転換期を迎えた。

💡 金融データ分析を活用し、今後の金利変動や経済状況を予測し、企業は対策を講じることが重要である。