日本の家計金融資産はどうなる?過去最高更新と資産形成のポイントを徹底解説!金融資産は増加も負債も増加。NISAやiDeCoなど制度活用が鍵

日本の家計金融資産は過去最高の約2230兆円を記録!しかし、負債も増加中。株式市場の好調と投資信託への資金流入が資産増加を牽引する一方、住宅ローンも膨らむ。米国との差は歴然。資産構成の違い、金融制度、リテラシーが鍵。新NISA活用、分散投資で未来の資産形成を。

日米の対比:金融資産規模と構成の違い

なぜ日本と米国で個人金融資産に大きな差があるの?

資産構成と金融制度、金融リテラシーの違い。

「貯蓄から投資へ」って言われるけど、日本と米国ってそんなに違うんですか?。

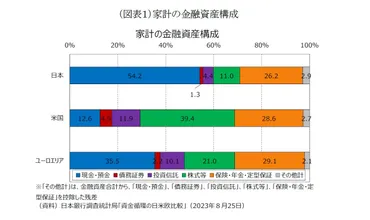

✅ 政府は、「貯蓄から投資へ」を推進し、資産運用立国を目指しているが、日本の家計金融資産は現金・預金の割合が高く、リスク性資産への投資が欧米に比べて低い。

✅ 家計金融資産は高齢者に偏在しているものの、米国でも同様の傾向が見られるため、高齢化だけが日本でリスク性資産への投資が少ない理由ではない。

✅ 日本は年代を問わずリスク回避的であり、米国はリスク選好的な傾向があるため、資産構成の違いが生まれていると考えられる。

さらに読む ⇒ シンクタンクならニッセイ基礎研究所 出典/画像元: https://www.nli-research.co.jp/report/detail/id=77050?site=nli日本と米国では、金融資産の構成が大きく異なりますね。

リスク資産への投資割合の違いが、資産形成のスピードに影響していると考えられます。

日本と米国における個人金融資産額には大きな差があり、一人当たりでは約3倍の開きがあります。

主な要因として、資産構成割合、金融制度の導入期間、金融リテラシーの違いが挙げられます。

日本では、現金・預金の保有割合が50.9%と高い一方、リスク資産である株式・投資信託等の保有割合は20.9%と低い傾向にあります。

一方、米国ではリスク資産の割合が57.9%を占めています。

このような資産構成の違いが、資産増加の速度に大きく影響しています。

過去20年間(2003年~2023年)の家計金融資産保有高の推移を比較すると、米国は3.1倍、英国は2.0倍と大きく増加したのに対し、日本は1.5倍の伸びに留まっています。

また、税制優遇措置を適用する金融制度の導入期間も影響しており、米国には企業型確定拠出年金制度(401K)があり、英国にもISA(個人貯蓄口座)が1999年から導入されています。

一方、日本ではiDeCoやNISAなどの制度が近年導入されたばかりです。

アメリカは、株とか投資信託の割合が高いってことね。でも、日本は預貯金好きが多いからなかなか変わらんのよね。

金融リテラシーと高齢化の影響:資産形成の課題

日本と欧米の資産形成格差、何が原因?

金融リテラシーと高齢世代の資産運用。

金融ジェロントロジーって、初めて聞きました!高齢者の金融課題を研究する分野なんですね。

公開日:2021/06/28

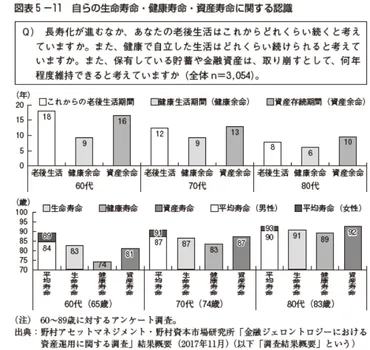

✅ 金融ジェロントロジーは、老年学と金融を組み合わせた学術分野で、高齢者の金融課題を研究し、終身にわたる「資産寿命」を延ばすことを目指しています。

✅ 資産寿命を延ばすためには、健康寿命を延ばす行動が重要であり、認知症などによる認知機能の低下にも備える必要があり、金融リテラシーが重要になります。

✅ 加齢行動経済学に基づき、高齢者の金融行動に影響を与える認知機能の変化を研究し、実務に応用していくことも金融ジェロントロジーの重要な要素です。

さらに読む ⇒Wealth Roadウェルスロード|資産運用の第一歩出典/画像元: https://wealthroad.jp/archives/2618金融リテラシーは、資産形成において非常に重要ですね。

特に高齢世代は、詐欺などのリスクにも注意が必要ですね。

金融リテラシーの違いも、日米間の資産形成の差に影響を与えています。

欧米では学校で金融教育が一般的ですが、日本では2022年度から高校で金融教育が必修化されたばかりであり、金融リテラシーに関する知識の差が、投資判断に影響を与えています。

日本の家計金融資産は、高齢世代が6割以上を保有しており、特に65歳以上の現預金保有率が高い傾向にあります。

この状況は、日本の家計金融資産が増えにくい構造を示唆しています。

高齢世代の資産運用への積極性が低いことも、資産増加の遅れに影響しています。

金融リテラシーか。難しい言葉だな。結局、お金の勉強をもっとしろってことだろ?

将来の展望:資産形成のヒント

新NISA効果で資金流入増!資産形成成功の秘訣は?

分散・長期投資でリスクを抑え、計画的に運用!

新NISAって、2024年から新しくなるんですよね? どんなところがポイントなんでしょうか?。

公開日:2023/06/23

✅ 2024年から始まる新NISA制度では、一般NISAが「成長投資枠」、つみたてNISAが「つみたて投資枠」となり、併用が可能になります。年間投資枠は大幅に増加し、非課税保有限度額が1,800万円までと定められ、売却枠の再利用も可能になります。

✅ 新NISAでは非課税保有期間が無期限となり、制度の恒久化が決定しました。これは、政府の資産所得倍増プランに基づき、貯蓄から投資への流れを促進するため、より多くの人に利用しやすい制度とするためです。

✅ 現行NISA利用者は、2023年で新規買い付けは終了しますが、非課税保有期間中は引き続き利用できます。2024年からは、利用中の金融機関で新NISA口座が自動的に開設され、従来のNISAから新NISAへの移行やロールオーバーはできません。つみたてNISAで運用中の商品は、新NISAのつみたて投資枠で引き続き買い付け可能です。

さらに読む ⇒ マネーまるわかり出典/画像元: https://mwakari.dhbk.co.jp/save_ns_2306_01/新NISA制度は、より多くの人が資産形成に挑戦できるような、魅力的な制度ですね。

長期的な視点と、計画的な投資が大切ですね。

2024年の投信への資金流入額は2007年以来の高水準となり、新NISA制度の導入が後押しとなりました。

投資にはリスクが伴いますが、分散投資や長期投資によりリスクを低減し、安定した運用成果を得ることが可能です。

海外資産への分散投資も、グローバルな経済成長の恩恵を受ける上で有効です。

過去のシミュレーション例では、2000年末に内外の主要6資産に等金額投資を行った場合、足元の評価額は約4.8倍に膨らんでいます。

家計のリスク許容度を考慮し、現金・預金だけでなく投資を活用することで、資産形成の可能性を広げることが推奨されています。

個人が将来の資産形成を成功させるためには、資産運用に関する意識改革と計画的な投資が重要です。

新NISAか。ちょっとだけ勉強してみようかな。ありがとね!

今回の記事では、日本の家計金融資産の現状、資産形成のポイント、新NISA制度について解説しました。

将来に向けて、資産形成を頑張りましょう。

💡 日本の家計金融資産は過去最高を更新していますが、負債の増加にも注意が必要です。

💡 NISAやiDeCoなどの制度を活用し、長期的な視点で資産形成を行いましょう。

💡 金融リテラシーを高め、自分に合った資産運用方法を見つけることが重要です。