自社株買いは本当に株価を上げるのか?日本企業における自社株買い戦略とは!?

自社株買いが株価に与える影響とは?メリット・デメリットから成功例・失敗例まで徹底解説!ROE向上や株主還元の最新動向も!

💡 自社株買いが株価に与える影響について解説します。

💡 日本企業における自社株買いとROEの現状について詳しく見ていきます。

💡 投資家の視線と企業への期待の変化について考察します。

それでは、最初の章に移ります。

自社株買いとは何か?

自社株買いは企業にとってどんなメリットがある?

株価上昇、投資家アピールなど

自社株買いは、企業にとって有効な手段となり得ますが、同時にリスクも伴うことを理解しておく必要があります。

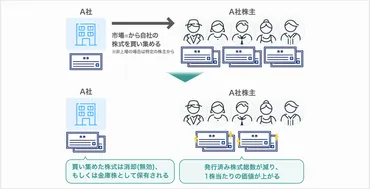

✅ 自社株買いとは、企業が自社の株式を市場から買い戻す行為です。これにより、株主への利益還元、株価上昇、財務体質の改善などのメリットが期待できます。

✅ 一方、自社株買いには自己資本比率の低下、企業の成長阻害、取得した株式の処分で株価下落の可能性など、デメリットも存在します。

✅ 自社株買いによって株価が上昇する理由は、ROE(自己資本利益率)の向上とPER(株価収益率)の改善にあります。ROEの向上は、企業の効率性が高まっていることを示し、投資家の期待を高めます。また、PERの改善は、投資家が企業の将来収益に対する期待値が高まっていることを示しており、株価上昇につながります。

さらに読む ⇒日本M&Aセンター出典/画像元: https://www.nihon-ma.co.jp/columns/2022/x20220119/なるほど、自社株買いは企業にとって様々なメリットとデメリットがあるんですね。

自社株買いは、企業が自社の株式を市場から買い戻す行為であり、近年では資本効率向上のための戦略として注目されています。

主な目的は、株価引き上げ、ストックオプション獲得、ROE向上、株主への利益還元などです。

自社株買いは、発行済株式総数の減少、市場流通株式の減少、投資家からの買い注文増加などにより株価上昇効果が期待されます。

メリットとしては、投資家や既存株主へのアピール、ストックオプション活用、配当金の削減、敵対的買収の防衛策などが挙げられます。

一方、デメリットやリスクとして、資金調達能力の低下、配当金の抑制、経営の柔軟性の低下、株価下落の可能性などが考えられます。

自社株買いは、企業の状況や戦略によって効果が大きく異なるため、メリット・デメリットを理解した上で慎重に判断する必要があります。

うん、まさにその通り!自社株買いは経営戦略の一つとして重要なんだ!

日本企業における自社株買いとROEの現状

東証の要請を受け、資本コストや株価を意識した経営に取り組む企業は増加中ですが、ROEは依然低い状況です。その原因は?

自己資本圧縮不足

日本企業のROEは、海外企業に比べて低いというのが現状です。

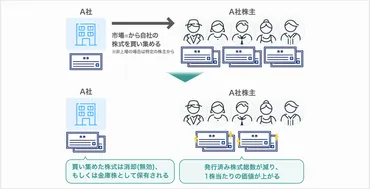

✅ 自社株買いは必ずしもROEを高めるものではなく、企業の事業資産利益率と資金調達コストとの関係が重要です。

✅ 事業資産利益率が資金調達コスト(預金利率や借入金利)よりも高い場合、自社株買いによってROEは増加します。

✅ 逆に、事業資産利益率が資金調達コストよりも低い場合は、自社株買いによってROEは低下します。

さらに読む ⇒オントラック出典/画像元: https://ontrack.co.jp/finance/%E8%87%AA%E7%A4%BE%E6%A0%AA%E8%B2%B7%E3%81%84%E3%81%AFroe%E3%82%92%E9%AB%98%E3%82%81%E3%82%8B%E3%81%8B/最近の日本企業は、ROE向上に向けて積極的に取り組んでいるんですね。

2023年3月に東京証券取引所(東証)が上場会社に対して資本コストや株価を意識した経営の実現を求めたことをきっかけに、日本企業での取り組みが進展し、東証の要請に関する開示を行った、または検討中の東証プライム企業の割合は、2023年12月末時点の49%から2024年8月末時点で87%にまで上昇しました。

しかし、日本企業のROEは欧米企業に比べて依然低い状態です。

ROE向上には純利益増加と自己資本圧縮が有効であり、自己資本圧縮には余剰資金や非効率資産の売却による資金の配当金支払いや自社株買いが有効です。

2014年のスチュワードシップ・コード策定や2015年のコーポレートガバナンス・コード適用開始以降、日本企業では株主還元が拡大しており、特に自社株買いが活発化しています。

事業法人の日本株買い越し額は、2013年1月から2024年9月までに累計33.3兆円に達し、海外投資家を大きく上回っています。

米国では自社株買いが株式相場の底上げに貢献しており、日本でも同様の可能性があります。

日本株の需給分析においては、海外投資家や個人、年金基金などの売買動向に加え、事業法人の動向にも注目する必要があるでしょう。

これはもう、日本の企業はROE向上に本気で取り組まないと置いていかれるぞ!

自社株買いが株価に与える影響

自社株買いは株価にどんな影響を与える?

需給改善、ROE向上など

自社株買いは、必ずしも株価上昇に繋がるわけではないんですね。

✅ 自社株買いとは、会社が発行している株式を自らの資金で市場から買い戻すことで、株価上昇に繋がる株主還元の1つです。

✅ 自社株買いのメリットは、EPSやBPSが大きくなり株価が押し上げられること、そして株主への利益重視を示すメッセージ効果があることです。デメリットは、自己資本比率の低下です。

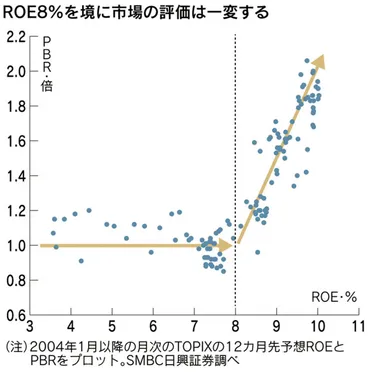

✅ 自社株買いはPER、ROE、PBRといった株価指標を改善させ、株価上昇に繋がることが期待されます。PERが低くなると割安感が増し、ROEが向上すると企業の収益力が上昇したと見なされ、PBRが1倍未満の場合には株価の割安感が示され、それぞれ株価上昇に繋がる可能性があります。

さらに読む ⇒やさしい株のはじめ方出典/画像元: https://kabukiso.com/column/jisha.htmlなるほど、自社株買いはうまく活用すれば株価上昇に貢献できるんですね。

自社株買いは、需給バランスの改善、ROE(自己資本利益率)の向上、PER(株価収益率)の低下、EPS(1株当たり利益)の増加、配当性向の上昇など、株価に様々な影響を与えます。

成功例としては、企業業績が安定している、株価が割安である、買い戻し規模が大きい、資本効率を高める意図が明確である場合などが挙げられます。

失敗例としては、経営陣の判断ミスや市場環境の変化によるものなどが挙げられます。

自社株買いは、必ずしも株価上昇に繋がるわけではなく、企業の戦略や市場の動向などを考慮した上で慎重に判断する必要があります。

株価を上げるには、自社株買いだけでなく、企業の成長戦略も重要なんだよ!

変化する投資家の視線と企業への期待

日本株市場で自社株買い効果が弱まった理由は何?

長期成長戦略重視

伊藤レポートは、日本の企業経営に大きな影響を与えているんですね。

公開日:2016/02/12

✅ 「伊藤レポート」は、企業と投資家の協創による持続的な価値創造を目指し、資本コストを上回るROEを経営指標に据え、日本型ROE経営の必要性を提唱しています。

✅ レポートでは、インベストメント・チェーンの改革や企業と投資家の高品質な対話による信頼関係構築を重視し、経営者・投資家フォーラムの創設を提言しています。

✅ 伊藤レポートは、日本の企業が株主価値を軽視してきた現状を指摘し、資本コストに対する意識の欠如が企業価値の低迷につながっていると分析しています。

さらに読む ⇒経営コンサルタントによる経営戦略と経営管理に効く経営管理会計出典/画像元: https://keieikanrikaikei.com/the-true-intent-of-the-ito-review-01/投資家の目は、以前より厳しくなっているんですね。

日本株市場では、企業の自社株買い発表が株価に与える効果が弱まりつつあります。

これは、投資家が短期的な施策よりも、企業の長期的な成長戦略や資本効率の改善状況を重視するようになったためです。

特に、ROE(株主資本利益率)の向上を強く求める声が高まっており、15%程度ないと十分ではないとの意見も出ています。

近年、日本企業は伊藤レポートの影響もあり、ROEの改善が進んでいます。

しかし、世界と比べて遅れを取っており、膨大なキャッシュや持ち合い株式の保有など、非効率な面も残っています。

そのため、物言う株主(アクティビスト)の影響力も高まっています。

例えば、住友商事はエリオット・マネジメントから投資を受け、ROE向上や株主還元強化を表明しました。

今後の株主総会では、企業が長期的な企業価値の向上に関する具体的な計画を示すことが求められます。

また、増配や自社株買いなどの株主還元策が、ROEの向上に繋がるのか、投資家の厳しい視線が注がれるでしょう。

最近は、アクティビストも増えたし、企業は株主の声に耳を傾けなきゃダメだ!

2024年末に向けた市場展望と投資戦略

2024年末、日本株市場は上昇する?

上昇期待大

外国人の投資動向は、日本株市場に大きな影響を与えるんですね。

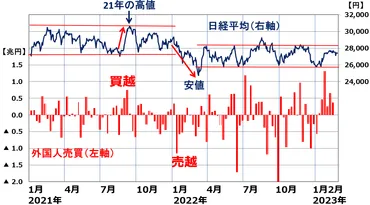

✅ 外国人投資家は過去30年以上、日本株の動向を左右しており、買い越しは上昇、売り越しは下落につながる傾向があります。

✅ 2021年以降、外国人の売買動向は安定せず、頻繁に買いと売りが入れ替わっており、日経平均株価は狭い範囲での上下動を繰り返しています。

✅ 外国人は、2020年のコロナショックによる暴落や急反発にも大きな影響を与えており、市場のトレンドを左右する重要なプレイヤーであると言えるでしょう。

さらに読む ⇒トウシル | 楽天証券の投資情報メディア出典/画像元: https://media.rakuten-sec.net/articles/-/406522024年末は、日本株市場、上昇が期待できるんですね!。

2024年末に向けた日本株市場では、過去最高の自社株買いが上昇を期待させる要因となっています。

企業は株主還元に力を入れており、自社株買いにより株価の下支えやEPS向上による投資家の期待を高めています。

専門家は、年末にかけて日経平均が42000円、TOPIXが2950ポイントまで上昇すると予想しています。

年末高の「掉尾の一振」は、過去20年間の平均月間騰落率で見ても、11月と12月に上昇傾向が見られます。

企業の業績発表が出揃い、投資家の安心感が増すことや、自社株買いが集中しやすい時期であることが要因と考えられます。

投資初心者にとって、この状況はチャンスと同時に注意すべき点もいくつかあります。

分散投資を行い、個別株より日本株インデックスに投資することを検討しましょう。

また、米国政権交代による政治情勢など、経済の不確実性を常に意識することが重要です。

年末に集中投資するのではなく、長期的な成長を見据え、積立投資を行うように心掛けましょう。

長期的に見て、安定した投資戦略を立てることが重要だと思うよ!

今日の内容はいかがでしたでしょうか?。

💡 自社株買いは経営戦略の一つであり、株価に影響を与える可能性があります。

💡 日本企業はROE向上に向けて積極的に取り組んでいますが、海外企業に比べて遅れを取っています。

💡 投資家は企業の長期的な成長戦略を重視しており、自社株買いだけでは株価は上がらない可能性があります。