米国株市場の動向分析:パウエル議長の発言と今後の投資戦略(米国株、利下げ、市場反応、ダウ平均)?パウエル議長のハト派発言と米国株式市場の反応

パウエルFRB議長のハト派発言を受け、米国株式市場が急騰!9月利下げ期待が高まり、ダウ平均は過去最高値を更新。インフレと景気後退のリスクを天秤にかけ、市場は慎重な政策変更を評価。個別株や米国債も上昇。過去の利下げ事例から、底堅い株価推移を予測する専門家も。時間分散投資の重要性にも注目。今後の米国株の動きから目が離せない!

個別の動きと市場指標

NYダウ、何を示す?米国経済の動向を表す重要なアレ!

米国を代表する30社の株価平均指数。

シカゴ日経平均先物は上昇し、ADR市場では多くの銘柄が上昇しました。

個別株では、インテルが政府による株式取得に合意、アップルはSiri刷新のためGoogleのAIモデル活用を協議しています。

✅ シカゴ日経平均先物(CME)は、円建て、ドル建てともに上昇。

✅ ADR市場では、アドバンテスト、ソフトバンクG、ディスコ、東京エレクなど、多くの銘柄が上昇し、全体的に買い優勢。

✅ トヨタ自動車、三菱UFJFG、東京エレク、ソフトバンクG、伊藤忠商事など、主要企業のADRが上昇。

さらに読む ⇒株探 | 【株式の銘柄探検】サイト - 株式投資の銘柄発掘をサポート | かぶたん出典/画像元: https://kabutan.jp/news/marketnews/?b=n202508230080個別株の動きも活発ですね。

インテルの動き、アップルのAI活用協議など、今後の成長を期待させる材料が目白押しです。

市場の期待感も高まりますね。

個別株では、インテルが政府による株式取得に合意し、アップルはSiri刷新に向けGoogleのAIモデル活用を協議しています。

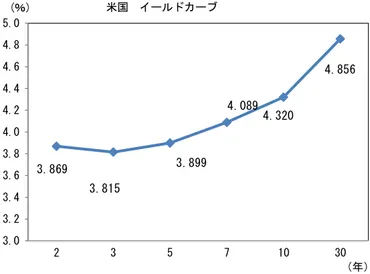

米国債市場も利下げ観測から大幅上昇し、2年債から5年債にかけての利回りが低下。

ダウ工業株30種平均は、S&Pダウ・ジョーンズ・インデックスが算出する代表的な株価指数で、NYダウやダウ平均とも呼ばれます。

NYダウは、アメリカを代表する30社の株価を平均した株価指数で、米国経済の動向を示す重要な指標として世界中の投資家に注目されています。

えー、難しくてよく分かんないけど…株って、なんかすごいね!

米国株式市場の概要と投資戦略

米国株投資、どう始める?リスク分散の秘訣は?

時間分散でリスクを抑え、長期成長を目指そう。

この記事では米国株式市場の概要、主要な証券取引所、代表的な指数、投資のメリットとリスク、積立投資の有効性について解説します。

✅ この記事は、米国株式について解説しており、主要な証券取引所や代表的な指数、時価総額などを紹介しています。

✅ 米国株式への投資メリットとして、時価総額上位企業の成長を取り込めることや、過去の高いパフォーマンスが挙げられています。

✅ リスクを低減するために、米国株式への投資は時間分散(積立投資)が有効であると説明されています。

さらに読む ⇒LIFUQU note・らいふくのーと|福岡のライフスタイルに寄り添い人と街に豊かさを呼び込むメディア出典/画像元: https://blog.ncbank.co.jp/posts/u-s-stocks/米国株式市場への投資戦略についてですね。

長期的な視点での成長期待、時間分散の重要性など、投資の基本的な考え方を改めて確認しておくことが重要ですね。

米国株式市場は、ニューヨーク証券取引所(NYSE)とNASDAQを中心に構成され、S&P500やNASDAQ総合指数といった代表的な指数が存在します。

米国株式への投資は、時価総額上位企業の成長の恩恵を受ける機会を提供し、長期的な成長が見込めます。

投資のコツとして、時間分散によるリスク低減が挙げられます。

リーマン・ショック時のS&P500の推移を例に、積立投資と一括投資の比較を通して、時間分散投資の有効性が解説されています。

時間分散投資、なるほど。リスクを抑えつつ、長期的なリターンを狙うってことですね。これは、まさにミリオネアへの道!

過去の利下げ事例と今後の展望

利下げ後の米国株、過去の傾向は?底堅く推移?

深刻な危機がなければ、底堅く推移する傾向。

日経平均株価やUSD/JPYの予想、JOLTS統計から見る企業の様子見姿勢、FRBによる早期利下げの可能性、過去の利下げ事例と今後の展望についてお話します。

✅ 日経平均株価は先行き12ヶ月で42,000円程度、USD/JPYは150円程度で推移すると予想されている。

✅ 米国市場では、JOLTS統計から企業の様子見姿勢が強まっていることが示唆され、労働市場は安定しているものの、消費者心理は悪化傾向にある。

✅ FRBは早期利下げの可能性を示唆しつつも、インフレ動向を見極めるため、9月のFOMCでの利下げ再開が有力と見られている。

さらに読む ⇒第一生命経済研究所TOPページ出典/画像元: https://www.dlri.co.jp/report/macro/487038.html過去の利下げ事例から、今後の米国株の動きを分析していますね。

過去のデータに基づいた分析は、今後の投資戦略を立てる上で非常に参考になりますね。

三井住友DSアセットマネジメントの市川氏は、過去の利下げ事例から米国株の動きを分析しています。

過去6回の利下げ事例(1989年6月、1995年7月、1998年9月、2001年1月、2007年9月、2019年7月)では、深刻な金融危機が起きていない状況下では、利下げ後に株価が底堅く推移する傾向が見られました。

市川氏は、今後の米国経済について軽度な景気後退を予想し、利下げは来年1-3月期と予測しています。

もし利下げが行われる場合でも、それが物価安定後の景気下支えを目的とするものであれば、株価は比較的底堅く推移する可能性があると結論付けています。

2024年10月3日の海外主要株価指数と商品指数では、CME日経225先物(ドル建)が大幅に上昇し、他の多くの指数もプラス圏で推移しています。

過去のデータから分析するって、なんかすごいね!こういうの、もっと詳しく聞きたいわぁ。

今日の記事は、米国株式市場の現状と今後の展望をわかりやすく解説しました。

投資判断の参考になれば幸いです!。

💡 パウエル議長の発言、利下げ観測、雇用統計の結果など、市場を揺るがす様々な要因が複雑に絡み合っています。

💡 米国株式市場は、長期的な成長が見込めますが、リスクも存在します。時間分散など、リスク管理を徹底しましょう。

💡 過去の利下げ事例を参考に、今後の市場動向を予測し、投資戦略を立てることが重要です。