トランプ関税ショック2025?市場を揺るがす高関税政策の影響と日本経済への波紋とは?2025年、トランプ氏再選後の高関税政策と市場への影響

2025年、トランプ前大統領の強硬な貿易政策が世界経済を揺るがす!25%の高関税発表で市場は混乱、株価は急落。しかし、交渉の余地も示唆され、楽観論と悲観論が交錯。日本への関税適用も決定し、先行き不透明感が漂う中、投資家はポートフォリオ調整を迫られる。関税の影響を受けにくい銘柄や、今後の企業業績に注目し、変動相場を乗り切る戦略が求められる。

希望と不安の交錯:政策の軟化と市場の揺れ

トランプ関税で市場はどう変動?株価への影響は?

関税発表で株価下落。その後、交渉期待で一喜一憂。

高関税政策の軟化と、市場の揺れについて見ていきましょう。

トランプ前大統領は、関税の発動期限を延期するなどの動きを見せましたが、政策の不確実性は依然として高く、市場は不安定な状況が続きました。

日本への関税通知も発表されました。

公開日:2025/07/08

✅ トランプ大統領が日本、韓国などからの輸入品に25%の関税を課すことを発表し、主要株価指数が下落した。

✅ トランプ大統領は、関税の発動期限を8月9日まで延期し、今後も様々な国との関税に関する発表を行う予定である。

✅ 今回の発表を受け、自動車株や半導体株が市場平均以上の下落となり、市場はトランプ大統領の関税政策による混乱の可能性に備えている。

さらに読む ⇒Business Insider Japan|ビジネス インサイダー ジャパン出典/画像元: https://www.businessinsider.jp/article/2507-stock-market-today-trump-tariffs-sp500-japan-korea-trade-war/トランプ前大統領の政策軟化は、市場に一時的な安堵感を与えましたが、その後の詳細が不透明で、中国との対立も継続しているため、市場は依然として不安定ですね。

日本への関税通知も、今後の動向を注視する必要があるでしょう。

トランプ前大統領による高関税政策の軟化姿勢を受け、3月24日のS&P500は上昇し、投資家心理は一時的に改善しました。

しかし、政策の詳細は依然として不透明であり、中国との対立も続いているため、市場の先行きは不安定な状況が続きました。

この時期、トランプ前大統領による日本への関税通知も発表され、日本は25%に設定されました。

この発表を受け、米国市場では株価が下落し、長期金利が上昇、ドル高が進みました。

日本株は、米関税政策への懸念から、内需株やバリュー株、小型株が相対的に良好なパフォーマンスを示しましたが、その傾向は変化し始めていました。

一方、2024年6月、トランプ前大統領は貿易交渉に前向きな姿勢を示し、市場は一喜一憂しました。

UBSは米国の実効関税率が15%前後で落ち着くと予想し、S&P500種の上昇を予測するなど、楽観的な見方も出ていました。

あらあら、また関税の話なのね。ホント、困ったもんだわ。でも、市場が楽観的な見方もあるみたいね。UBSがS&P500種の上昇を予測してるみたいだし、ちょっとは期待してもいいのかしら。

楽観ムードの陰り:企業投資と市場の楽観

米株市場、上昇の理由は?🍎や半導体への影響は?

アップルの投資確約など、楽観ムード。半導体は一部下落。

市場は、企業投資と楽観ムードの間で揺れ動きました。

アップルによる米国内への追加投資など、一部企業は関税の影響を逃れる動きを見せ、市場の楽観ムードを支えました。

一方、半導体株の一部には、米中対立への不安から値下がりも見られました。

✅ トランプ関税発表後、当初は株価が下落したものの、90日間の猶予期間や米中間の関税緩和を背景に1ヶ月で発表前の水準を回復。

✅ 英国との貿易協定では、鉄鋼・アルミニウム関税の撤廃や自動車関税の引き下げなどが行われたが、英国の株価への影響は限定的。日本は英国の合意を材料に自動車関税引き下げ期待が強まった。

✅ 日米交渉では、英国以上の譲歩が必要となる可能性があり、短期的には日本経済にマイナスの影響が出る可能性も。日本株の押し上げ材料となるかは不透明。

さらに読む ⇒第一生命経済研究所TOPページ出典/画像元: https://www.dlri.co.jp/report/macro/448683.htmlアップルなど、米国内への投資を確約する企業への関税影響が少ないという見方は、市場の楽観ムードを支える要因の一つですね。

半導体株の動向も、今後の市場を占う上で重要になってくるでしょう。

8月6日の米国株式市場では、S&P500が上昇し、7月雇用統計発表前の水準を回復しました。

トランプ前大統領によるインド製品への高関税や、輸入半導体への高関税を示唆する発言があった一方で、市場は楽観的なムードを維持。

これは、アップルが米国内への追加投資を発表するなど、米国内への投資を確約する企業には関税の影響が少ないと見られていることなどが要因です。

アップルの株価は急騰し、アマゾンやテスラなどの大手ハイテク株も上昇しました。

市場の楽観ムードは、ボラティリティを示すVIX指数の低下にも表れています。

しかし、半導体株の一部には米中対立への不安から値下がりも見られました。

なるほど、そういう見方もできるんですね。アメリカ国内に投資する企業は、関税の影響を受けにくいと。これは、企業が取るべき戦略として、非常に興味深いですね。

不確実性の中の航海:市場の行方と投資戦略

トランプ関税、市場はどう動く? 投資戦略のポイントは?

関税影響と業績に注目。分散投資でリスク管理。

市場は、日米通商交渉の行方とトランプ関税発動の可能性に注目し続けています。

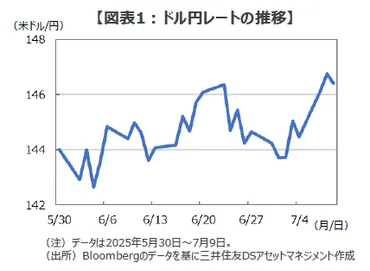

円安の加速、日本経済への影響、そして今後の投資戦略について考察します。

2025年の企業業績動向が重要であり、ボラティリティの高い相場環境が継続すると予想されています。

✅ 日米通商交渉の長期化とトランプ関税発動の可能性が、円安ドル高を加速させている。米国側の要求(対米貿易黒字の削減、防衛費増額、消費税見直し、日本経済への圧力)が円売り要因となる可能性が指摘されている。

✅ 参院選の混戦模様が円安リスクを増幅させる可能性がある。与野党ともに財政拡張的な政策に傾く可能性があり、また、移民政策や再エネ政策に関する議論が為替市場に影響を与える可能性がある。

✅ 日本の電源構成における化石燃料への依存度が高いことが、再エネ縮小の場合に円安を加速させるリスク要因として挙げられている。大規模データセンター向けなどの電力需要拡大も、この問題に拍車をかける可能性がある。

さらに読む ⇒ホーム出典/画像元: https://www.smd-am.co.jp/market/shiraki/2025/devil250710gl/米国のインフレ懸念や、各国の対米交渉の行方など、市場を取り巻く不確実性は依然として高いですね。

今後の市場動向は、これらの要因に大きく左右されるでしょう。

関税の影響が小さい銘柄への投資が、重要になってきますね。

市場は、トランプ大統領による日本などへの新たな関税通知とその影響に注目し続けています。

米インフレ懸念の強まりは米長期金利上昇とドル高・円安、景気悪化懸念は米長期金利低下とドル安・円高につながる可能性があります。

ドル円は1ドル=140円から150円を中心としたレンジ相場が見込まれ、日経平均は落ち着いた動きを見せていますが、各国の対米交渉の行方やトランプ大統領の言動に注目が集まっています。

今後の市場動向は、米関税政策への悲観・楽観の度合いによって左右されると予想されています。

2025年の企業業績動向が重要であり、現在の増益予想は低下する可能性が高いと見られています。

ボラティリティの高い相場環境が継続すると予想され、FRBの金融政策にも注目が集まっています。

関税の影響が小さい銘柄や、需要拡大が見込まれる銘柄への投資が、パフォーマンス向上を目指す上で重要となっています。

円安ドル高が加速してるってのは、ちょっと気になるな。株価にも影響あるだろうし。FRBの金融政策も重要になってくるってことだけど、どうなることやら…。長期的な視点と、目先の動きをしっかり見ていく必要がありそうだね。

本日の記事では、トランプ関税ショック2025?と題して、市場を揺るがす高関税政策の影響と日本経済への波紋についてまとめました。

不確実性の高い状況が続きますが、今後の動向を注視し、適切な投資判断を行うことが重要です。

💡 トランプ前大統領の関税政策は、市場に大きな影響を与え、株価を大きく変動させた。

💡 スタグフレーション懸念、ポートフォリオ調整、そして、市場の楽観と悲観が交錯した。

💡 今後の市場動向は、米国の政策や、各国の対米交渉の行方に左右される。