アベノミクスと金融政策:日本経済はどう変わった?(デフレ脱却への道)金融緩和、インフレ目標、そして預金封鎖のリスク

アベノミクス、その光と影を徹底解説! 2%インフレ目標を掲げた大胆な金融緩和は、株高・円安をもたらすも、国民実感は? デフレ脱却を目指すも、インフレ時代に突入。日銀の役割、預金金利の変動、資産目減りのリスクまで、知っておくべき金融知識を凝縮。預金封鎖の可能性や、資産を守るための具体的な対策も提示。賢く資産形成するための羅針盤となる一冊。

インフレとデフレの基礎知識

インフレとデフレ、経済に何が起きる?

インフレは物価上昇、デフレは物価下落を引き起こす。

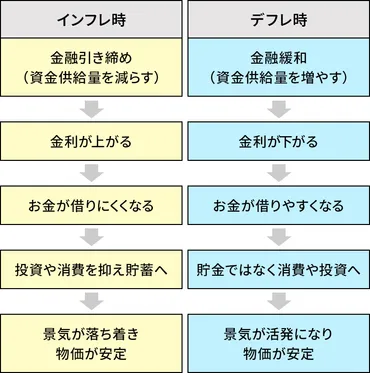

金融政策は、物価の安定を目的とし、インフレとデフレに対応します。

インフレ時には金利を上げ、デフレ時には金利を下げる。

投資家は、金融政策の変化に合わせてポートフォリオを見直すことが重要です。

公開日:2024/07/25

✅ 日銀の金融政策は物価の安定を目的とし、インフレ時には金利を上げ、デフレ時には金利を下げる金融政策を行う。

✅ 金融引き締め局面では株式市場への資金流入が減少する可能性があり、金利上昇は製造業や不動産業に悪影響を与える一方、銀行業や空運業には良い影響を与える可能性がある。

✅ 投資家は、金融政策の変化に合わせてポートフォリオを見直し、金融緩和に強い業種から金融引き締めに強い業種へ入れ替えるなど、リスク管理を行うことが重要。

さらに読む ⇒auカブコム証券出典/画像元: https://kabu.com/kabuyomu/money/925.htmlインフレとデフレ、どちらも経済に影響を与えるんですね。

物価の変動に合わせて投資戦略を変えることが大切だということも理解できました。

インフレとデフレについて説明します。

インフレは物価水準の持続的な上昇であり、需要過多や貨幣供給量の増加によって引き起こされます。

適度なインフレは景気刺激策となり得ますが、ハイパーインフレーションに陥ると経済は混乱します。

一方、デフレは物価水準の持続的な下落であり、需要不足や通貨供給量の減少によって発生します。

デフレは企業の投資や雇用を抑制し、デフレスパイラルを引き起こす可能性があります。

日本銀行は、インフレ目標を掲げ、無制限の量的緩和を実施しました。

しかし、世界的な物価上昇を受け、アメリカなどでは金融緩和の転換が図られています。

インフレとかデフレとか、難しいことはよくわかんないけど、お金の価値が変わるってことよね? ちゃんと勉強しとかないと損しちゃうってことか。

預金金利と資産形成の課題

インフレ時代、銀行預金だけじゃダメ?資産形成どうする?

預金と投資を併用!リスク許容度で選択

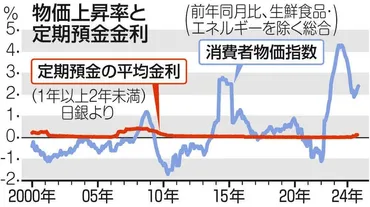

インフレが進むと、預金金利が物価上昇に追いつかず「インフレ負け」の状態になります。

預金だけでは資産が目減りするリスクがあり、「貯蓄から投資へ」の流れが加速しています。

✅ インフレにより預金金利が物価上昇に追いつかず、「インフレ負け」が続いている。

✅ ネット銀行を中心に定期預金の金利引き上げキャンペーンが展開されているが、物価上昇率には及ばない状況で、預金の流出入が起きている。

✅ 日銀の追加利上げにより定期預金金利が上昇する可能性はあるものの、「貯蓄から投資へ」の流れは継続すると見られる。

さらに読む ⇒東京新聞 TOKYO Web出典/画像元: https://www.tokyo-np.co.jp/article/380150インフレによって預金だけでは資産を守れないという点が、非常に重要ですね。

投資の重要性が増していると改めて感じました。

銀行預金金利は、短期金利と長期金利があり、それぞれ日銀の金融政策や市場リスクの影響を受けて変動します。

短期金利は日銀の政策金利である無担保コールレート(翌日物)に連動し、普通預金や1年未満の定期預金金利に影響します。

一方、長期金利は10年物国債利回りを参考に決定され、物価上昇のリスクや将来の金融政策変更リスクなどを織り込みます。

近年、物価上昇が進み金利との乖離が拡大しているため、銀行預金だけでは資産目減りのリスクがあります。

インフレ時代においては、銀行預金と投資を適切に使い分け、資産形成を行うことが重要です。

投資対象は、リスク許容度や目的に合わせて、株式投資や投資信託など幅広い選択肢があります。

インフレで預金が増えないってのは、ちょっと困るわね。投資も考えなきゃいけないけど、何から始めたらいいのかしら。

預金封鎖のリスクと対策

預金封鎖、日本でも起こりうる?資産を守るには?

インフレ対策で資産分散、海外への分散も検討。

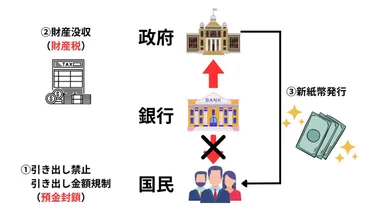

預金封鎖は、金融危機や財政危機時に政府が預金を一時的に凍結する措置です。

日本では過去に新円切替時に実施されました。

預金封鎖のリスクと、それに対する対策について見ていきましょう。

公開日:2023/05/17

✅ 預金封鎖とは、政府が金融危機や財政危機などの理由で国民の預金を一時的に凍結することであり、日本では1946年に新円切替時に実施された。

✅ 預金封鎖は、銀行の取り付け騒ぎ防止、ハイパーインフレーション対策、財政改善などを目的とし、国民生活や企業活動に深刻な影響をもたらす可能性がある。

✅ 2024年の新紙幣発行が預金封鎖と関連づけられる懸念があるが、専門家は、現在の日本経済状況から見て、預金封鎖が実施される可能性は低いとしている。

さらに読む ⇒iPhone/Androidスマホやキャッシュレス決済、SNS、アプリに関する情報サイト【オトナライフ】出典/画像元: https://otona-life.com/money/172019/預金封鎖という言葉は、少し恐ろしい響きですね。

しかし、現在の日本経済の状況から見て、その可能性は低いというのは安心材料です。

預金封鎖の可能性と対策について触れます。

急激なインフレや財政悪化に対処するため、政府が銀行預金からの引き出しを制限する預金封鎖が過去に実施された例があります。

日本では現在、日銀の大規模な金融緩和により、預金封鎖を行う状況ではありません。

しかし、財政悪化から預金に課税する形で預金封鎖が行われる可能性も指摘されています。

資産を守るためには、物価上昇に備えて株や不動産などの資産に替えることや、資産を海外の銀行に移すなどの対策が有効です。

預金封鎖なんてことになったら、ほんと大変だべさ。資産を守るための対策は、ちゃんと知っておかなきゃね。

本日の記事では、アベノミクスと金融政策について、多岐にわたって解説しました。

これからの経済を考える上で、非常に重要な内容だったと思います。

💡 アベノミクスは、大胆な金融緩和策を通じてデフレ脱却を目指しました。

💡 インフレとデフレの基礎知識、そして預金金利と資産形成の課題を理解することが重要です。

💡 預金封鎖のリスクと対策についても、知識を深めておく必要があります。