保険業界の闇と未来は?金融庁の監督強化と顧客本位の原則とは?金融庁、保険業界の不正を徹底追及。顧客本位を揺るがす問題とは?

金融庁が東京海上日動あんしん生命を検査!保険代理店への過度な便宜供与が発覚し、顧客本位の原則が問われています。FPパートナーへの不当な広告費や営業支援が問題視され、業界全体に波紋。金融庁と保険会社の対立は、11年ぶりの法改正につながる可能性も。顧客の適切な商品選択を阻害する行為は、業界の信頼を揺るがす。今後の保険業界のあり方を左右する、注目の動きです。

金融庁の決意:監督強化と業界への影響

損保業界に激震!?金融庁は何を問題視している?

不適切販売と販売チャネルの信頼性低下。

保険業界で不正事案が相次ぎ、金融庁が監督を強化。

FPパートナーへの過度な便宜供与が問題となり、生保各社へのヒアリング調査も行われています。

公開日:2025/08/18

✅ 保険業界で不正事案が続発し、金融庁は保険業法に基づく業務改善命令や報告徴求命令を発令した。

✅ FPパートナーへの過度な便宜供与が問題となり、生保各社は金融庁からヒアリング調査を受けた。

✅ 一部の生保は金融庁に対し、過度な便宜供与に当たらないと主張し、徹底抗戦する構えを見せた。

さらに読む ⇒ 東洋経済オンライン出典/画像元: https://toyokeizai.net/articles/-/898646?display=b不正が続くと、業界全体の信頼を失墜させてしまいますよね。

金融庁の厳しい姿勢は当然だと思います。

金融庁の今回の動きは、損害保険業界における異常事態を象徴するものであり、11年ぶりの保険業法と監督指針の大幅改正につながる可能性があります。

過去には、かんぽ生命の不適切販売問題も発生しており、販売チャネルの信頼性が損なわれると、業界の収益性にも影響を与えかねません。

金融庁は、東京海上日動あんしん生命だけでなく、FPパートナーと取引のある他の7社(アフラック生命保険など)に対しても報告徴求命令を発しており、今後の立ち入り検査の可能性も示唆しています。

うちも保険入ってるけど、大丈夫かしら…。ちゃんと説明してくれる人がいいわね。

対立の構図:揺らぐ業界と企業の対応

金融庁vs保険会社、対立の核心は?

ガバナンスとビジネスモデルの衝突。

金融庁は大規模保険代理店への監督を強化する方針を打ち出しました。

損害保険会社による不正事案を受け、保険代理店の管理体制の強化を目指しています。

✅ 金融庁は、大規模保険代理店を対象とした監督を強化する方針を打ち出した。

✅ これは、損害保険会社によるビッグモーター保険金不正請求事案を受け、保険代理店に対する教育・管理・指導の不備が発覚したことが発端となっている。

✅ 金融庁は、2024事務年度金融行政方針の中でこの方針を公表した。

さらに読む ⇒Sustainable Japan出典/画像元: https://sustainablejapan.jp/2024/09/08/fsa-insurance-agency/105601損害保険会社でも不正があったんですね。

代理店の管理も、もっと厳しくなっていくんでしょうね。

金融庁と保険会社の間の対立は、今後の保険業界のあり方に大きな影響を与える可能性があります。

一部の生保は、金融庁の監督強化に対し徹底抗戦する構えを見せており、民間企業間の取引への監督介入に異議を唱えています。

この対立は、ガバナンス強化と業界の健全性向上を求める金融庁と、これまでのビジネスモデルを守ろうとする保険会社の間でのせめぎ合いとして捉えられます。

問題の焦点は、顧客に最適な商品を提供するための透明性確保と、代理店を通じた販売チャネルの信頼性回復にあります。

これは、業界全体にとって良い流れだと思いますよ!不正を未然に防ぎ、顧客の利益を守るためには、監督体制の強化は不可欠です。

未来への展望:変革への道のりと課題

金融庁の動き、保険業界はどう変わる?

健全性向上へ、ビジネスモデル改革が重要。

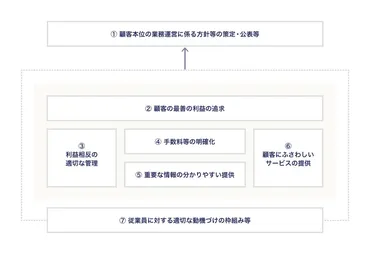

金融庁は「顧客本位の業務運営に関する原則」を改定し、顧客本位の業務運営を促進するための施策を強化しました。

金融事業者の取り組みの「見える化」を促進するための方策が提言されました。

✅ 金融庁は「顧客本位の業務運営に関する原則」と監督指針を改定し、顧客本位の業務運営を促進するための施策を強化しました。

✅ 改定の背景には、金融審議会市場ワーキング・グループの報告書があり、金融事業者の取組の「見える化」を更に促進するための方策が提言されました。

✅ 今回の改定では、金融事業者は顧客本位原則の各原則と(注)への対応方針を明確にし、実施しない場合は理由や代替策を説明することが求められるようになりました。

さらに読む ⇒BUSINESS LAWYERS - 企業法務の実務ポータル出典/画像元: https://www.businesslawyers.jp/articles/843顧客本位の姿勢を徹底する事が、今後の保険業界の信頼を左右するでしょうね。

今回の金融庁の動きは、短期的な保険株の変動要因となる可能性がありますが、中長期的には業界の健全性向上につながる可能性があります。

カスタムメイド型の保険商品への移行や、顧客本位の姿勢を徹底することが求められています。

業界全体が、今回の問題を教訓に、ビジネスモデルの見直しを含めた改革に取り組むことが重要です。

金融庁の監督強化と、各社の対応が、今後の保険業界の方向性を決定づけるでしょう。

やっぱ、最後は顧客が納得してえらぶのが一番だよねー!ちゃんと自分で考えて選べるような情報が増えるのは、良いことだべさ!

今回の記事では、保険業界の不正問題と、金融庁による監督強化についてご紹介しました。

顧客本位の原則に基づいた、より健全な業界へと変化していくことを期待したいですね。

💡 金融庁は、保険代理店への過度な便宜供与を問題視。顧客本位の原則に基づき、改善を要求。

💡 FPパートナーは、顧客意向軽視や利益相反が発覚。適切な商品選択を阻害する可能性。

💡 金融庁は保険業界の監督を強化。11年ぶりの保険業法改正の可能性も視野に。