退職金制度と税制改正:企業と個人の老後資金への影響は?退職金制度の基礎知識から税制改正、老後への備えまで

退職金制度、導入のメリットとデメリット、そして税制改正の行方を徹底解説! 終身雇用が揺らぐ現代、多様な制度の中から最適な選択を迫られる企業と従業員。税制優遇の見直しで老後資金への不安も? キャリアプランと老後資金計画を見直すための、最新情報をお届けします。

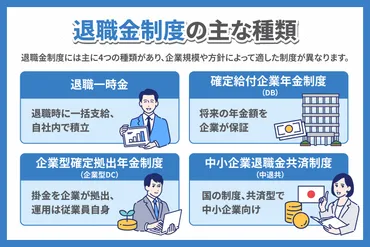

💡 退職金制度には、退職一時金、確定給付企業年金、確定拠出年金、中小企業退職金共済制度などがある。

💡 退職所得は税制上の優遇措置があり、退職所得控除額を差し引いた上で2分の1をかけたものが課税対象となる。

💡 雇用の流動化促進のため、退職金課税制度が見直され、勤続20年超の控除額が固定化される可能性がある。

退職金制度は、企業と従業員双方にとって重要な存在です。

本記事では、退職金制度の種類、税制改正の影響、そして老後への備えについて詳しく解説していきます。

退職金制度の基礎知識と多様な形態

退職金制度、企業にどんなメリットある?

人材確保、企業イメージ向上!

退職金制度は、企業の福利厚生として重要な役割を果たします。

しかし、その種類や仕組みは多岐にわたり、理解を深めることが重要です。

ここでは、退職金制度の基礎知識をわかりやすく解説します。

✅ 退職金制度は、福利厚生の一部として認識されがちだが、法定外福利厚生であり、法律上の義務はない。しかし、就業規則で定めると労働基準法上の賃金とみなされ、支払いを免れることはできない。

✅ 退職金制度には、退職一時金、確定給付企業年金(DB)、企業型確定拠出年金(DC)、中小企業退職金共済制度(中退共)の4種類があり、企業の規模や方針によって適した制度が異なる。

✅ 退職金を導入するメリットは、長期雇用促進、採用力強化。デメリットは、財務負担増加、撤廃が困難であること。従業員にとっては、退職一時金はまとまった資金、DBは将来の年金額が確定している安心感、DCは自己運用できる点がそれぞれメリットとなる。

さらに読む ⇒TOP出典/画像元: https://www.wel-knowledge.com/article/welfare/a581退職金制度には様々な形態があり、それぞれのメリット・デメリットを理解することが重要ですね。

企業規模や従業員のニーズに合わせて最適な制度を選ぶことが、長期的な雇用と定着に繋がると思いました。

多くの企業で導入されている退職金制度は、従業員の入社意欲や定着率に影響を与える重要な福利厚生です。

主に「社内準備型」「企業年金型」「退職金共済型」の3種類に大別され、企業規模50人以上の企業では9割以上が何らかの制度を導入しています。

企業型確定拠出年金(企業型DC)や中小企業退職金共済制度など、制度の種類によって制度設計、費用、運用方法、メリット・デメリットが異なります。

退職金制度の導入には、優秀な人材確保、企業イメージ向上といったメリットがある一方、コストや資金繰りの負担といったデメリットも存在します。

具体的な制度形態としては、確定給付企業年金、確定拠出年金、中小企業退職金共済制度、前払退職金、社内準備退職一時金などがあり、それぞれの特徴を理解し、自社の経営状況や従業員のニーズに合わせた最適な制度を選択することが重要です。

なるほど、退職金制度って奥が深いんだな!うちの会社でも、従業員のモチベーションアップのために、最適な制度を検討してみよう!

税制改革と退職所得控除の変化

日本の退職金税制、見直しの行方は?公平性はどうなる?

勤続年数に関わらず公平な税制へ。2026年改正で議論。

税制改正は、退職金制度に大きな影響を与える可能性があります。

特に、退職所得控除の見直しは、退職金の手取り額や税負担に直接関わってきます。

ここでは、税制改正の動向とその影響について解説します。

公開日:2025/05/20

✅ 退職金は税制上の優遇措置があり、退職所得として分離課税される。退職所得控除額を差し引いた上で2分の1をかけたものが課税対象。

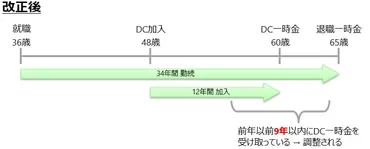

✅ 令和7年度の税制改正で、退職所得が複数ある場合の退職所得控除額の計算における「5年ルール」が「10年ルール」に変更された。

✅ 10年ルールへの変更により、確定拠出年金など複数の退職所得がある場合、退職所得控除額が重複期間に応じて調整され、課税額に影響が及ぶ可能性がある。

さらに読む ⇒auのiDeCo(イデコ)出典/画像元: https://ideco.kddi-am.com/learn/column/ideco0111/税制改正によって、退職金への課税額が変わる可能性があるんですね。

働き方の多様化に対応するため、税制も変化していく必要があると感じました。

個人の老後資金計画にも影響が出てきそうですね。

日本では、終身雇用と退職金制度を前提とした税制優遇、特に退職所得控除が長らく適用されてきました。

しかし、転職や副業の増加など、働き方の多様化が進む中で、この税制が公平性を欠くという課題が指摘されています。

2025年税制改正では見送られたものの、2026年改正で議論される予定であり、政府は退職所得控除の見直しを検討しています。

具体的には、長期間の勤続者に対する優遇を一部縮小し、勤続年数に関わらず公平な税制を目指す方向性です。

また、企業型DCやiDeCoなどの年金制度を活用し、ポータビリティを利用することで、退職金の非課税移換を行い、最終的な退職金受取時に合計勤続年数で控除が適用されるため、税制上の優遇措置を最大限に活用する方法も示唆されています。

ほい!税制改正は、ほんま難しいけど、ちゃんと理解しとかんと損するわ!将来のことやから、しっかり勉強せんとね!

次のページを読む ⇒

退職金課税制度が見直しへ。雇用流動化を促す一方、老後資金への不安も。企業と個人の両方に影響大!制度改革の行方に注目。