日経平均株価はどうなる?2024年最新情報と今後の投資戦略(日経平均株価、株価、投資戦略?)日経平均株価の歴史と2024年最新の市場動向

戦後の日本経済を象徴する日経平均株価。バブル崩壊、アベノミクスを経て史上最高値を更新!225銘柄の株価平均で算出、TOPIXとの違いも解説。2025年出足はファーストリテイリングの中国苦戦で波乱。米利下げと景気後退リスク、半導体株の動向、為替介入、トランプ氏の影響など、今後の日本株を左右する注目ポイントを徹底分析!

日経平均を支える金融テクノロジーの進化と指数ファミリーの拡大

日経平均を支える金融派生商品、何が資産運用を変えた?

リアルタイム性と多様な指数開発が重要性を高めた。

金融テクノロジーの進化は、日経平均株価を取り巻く環境を大きく変えました。

指数ファミリーの拡大と合わせて、その動向を追っていきましょう。

✅ 日経平均株価は、東証一部上場企業の中から日本経済新聞社が選定した225社の株価の平均であり、日本の株式市場の動きを把握するために利用される。

✅ 日経平均株価の変動に投資する方法として、CFD、ノックアウト・オプション、バイナリーオプション、ETF、または構成銘柄の株式をCFDで取引する方法がある。

✅ 日経平均株価は、政治・経済ニュース、為替レート、企業の発表、決算情報、コモディティ価格など、さまざまな要因によって変動する。

さらに読む ⇒Welcome to IG出典/画像元: https://www.ig.com/jp/indices/what-is-nikkei-how-to-invest金融工学の進化が、日経平均の活用方法を広げたってことですね。

ETFとか、もっと勉強しなきゃ、時代に取り残されちゃうなー。

80年代以降、金融テクノロジーの発展に伴い、日経平均に連動した先物やETFなどの金融派生商品が登場し、資産運用での重要性が高まりました。

算出頻度も向上し、リアルタイム性も強化されました。

2010年には日経インデックス事業室が設立され、日経平均だけでなく、様々な投資ニーズに対応するための指数開発が進んでいます。

ボラティリティー・インデックス、レバレッジ・インデックス、インバース・インデックス、ESGやREIT関連指数、アジア地域企業を対象とした指数など、多様な指数が市場で活用されています。

2024年にはバブル経済期以来の最高値を更新し、貯蓄から投資への流れを後押ししています。

色んな投資方法があるんですね!私にもできるかな?

2025年の市場展望:直近の株価変動要因と今後の見通し

日経平均株価、2025年出足で何が影響?

ファーストリテイリングの中国苦戦と金利高懸念。

2025年の市場展望として、直近の株価変動要因と今後の見通しについて解説します。

今後の投資戦略を立てる上で、重要な情報となるでしょう。

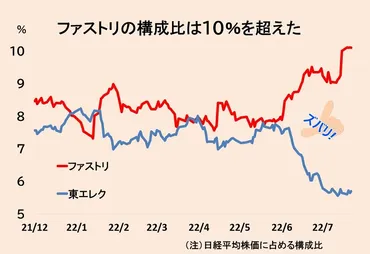

✅ ユニクロを運営するファーストリテイリングの株価が上昇を続け、日経平均株価への影響力が強まっている。

✅ 日経平均におけるファーストリテイリング株の構成比率が10.10%と、東京エレクトロンを上回り、一強状態となっている。

✅ 関連ニュースとして、東京エレクトロンやアドバンテストの株価が下落していることが報じられている。

さらに読む ⇒QUICK Money World|株式投資・マーケット・金融情報の総合サイト - 株価・記事・ニュース出典/画像元: https://moneyworld.jp/news/05_00080945_newsファーストリテイリングの株価動向が、日経平均に大きく影響を与えているんですね。

個別銘柄の影響力が増していることも、注意が必要ですね。

2025年出足の日経平均株価は、ファーストリテイリングの中国市場での苦戦を背景に、1週間で704円の下落とつまづきました。

ファーストリテイリング株の中国減益が原因であり、日経平均を大きく押し下げました。

一方、半導体株はアドバンテストや東京エレクトロンが好調を維持していますが、アメリカの12月雇用統計の強さを受け、金利高止まりへの懸念から米株式市場が急落し、半導体株も冴えない値動きとなりました。

16日にはTSMCの決算発表が予定されており、動向が注目されています。

円安が進む一方で、為替介入への警戒感も高まっており、トランプ氏の大統領就任後の動向も日経平均に影響を与える可能性があります。

中国への対決姿勢が半導体株の重荷になる可能性もあり、今後の見通しは慎重な取引が予想されています。

ファーストリテイリングか…中国市場での苦戦が響いてるのか。個別銘柄のリスクもちゃんと考慮しないと、痛い目にあいそうだな。

米国の利下げと日本株への影響:過去のデータに基づく分析

米国の利下げ、日本株への影響は?景気後退がカギ?

米景気後退次第で日経平均は下落/上昇。

過去のデータに基づき、米国の利下げが日本株に与える影響について分析します。

今後の投資判断に役立つでしょう。

✅ 過去6回の米利下げ局面において、日経平均株価は、米国のダウ平均株価と同様に、利下げから半年間で同じ方向に動く傾向がある。

✅ 日米の株価が上昇するか下落するかは、米利下げの理由よりも、利下げ後半年以内の米景気後退入りの有無が重要な要因となる。

✅ 米景気後退入りとなれば日米株価は下落し、回避されれば上昇する傾向があるが、金融危機のような状況でなければ、大幅な下落となるリスクは小さい。

さらに読む ⇒@DIME アットダイム出典/画像元: https://dime.jp/genre/1581352/過去のデータから、米国の利下げが日本株にどう影響するかを分析するのは、すごく有効な手法ですね。

リスク管理にも役立ちそうです。

三井住友DSアセットマネジメントの市川雅浩氏は、過去の米国の利下げが日本株に与えた影響を分析しています。

直近6回の利下げ局面における日経平均株価の動きを検証し、利下げから半年間の騰落率を算出しています。

分析の結果、日経平均はダウ平均と同様に、利下げから半年間で同じ方向に動く傾向があることが示唆されています。

上昇か下落かを左右する重要な要素は、米国の景気動向です。

もし米国が利下げに踏み切った場合、米景気後退の有無が株価の方向性を決定する重要な要素となると結論付けています。

景気後退入りとなれば、ダウ平均、日経平均ともに下落する可能性があり、景気後退を回避できれば、ともに上昇する可能性が高いと分析しています。

米国の利下げと日本株の関係、データに基づいて分析するってのは、賢いね。参考になるわー。

本日の記事では、日経平均株価の歴史から、今後の展望まで、幅広く解説しました。

今後の投資の参考にしてください。

💡 日本の株式市場を代表する指標である日経平均株価は、日本経済の歩みを反映しています。

💡 日経平均とTOPIXはそれぞれ異なる特性を持ち、投資戦略に応じて使い分けることが重要です。

💡 2025年の市場展望や米国の利下げなど、今後の株価変動要因を理解し、リスク管理を行うことが重要です。