NYダウ平均株価、4万ドル突破?:歴史、構成銘柄、投資戦略を徹底解説?NYダウ4万ドル突破!歴史的節目と今後の投資戦略

120年以上の歴史を持つNYダウは、米国の代表的な株価指数。30の優良企業で構成され、米国経済の成長を映し出す鏡です。世界恐慌やリーマンショックを乗り越え、長期的な成長を遂げてきました。株価平均型で算出され、米国株式市場全体の動向を把握するための重要な指標。アップル、マイクロソフトなど、世界のリーディングカンパニーへの投資を通じて、成長の恩恵を享受しましょう。リスク管理には、時間分散投資や積立投資が有効です。

米国株投資への道:NYダウ構成銘柄へのアクセス

米国株投資、日本から始めるには?ネット証券で何ができる?

1株から、空売りも可能!NYダウ構成銘柄に投資。

米国株への投資方法について解説します。

ネット証券会社を利用して、1株から取引できるのは、個人投資家にとって大きなメリットですね。

様々な業種の有力企業が含まれているのも魅力的です。

✅ アメリカの株式市場は世界最大規模で、時価総額は世界の約41%を占め、アップルなどのハイテク企業「GAFAM」が世界を牽引しています。

✅ 代表的な証券取引所はニューヨーク証券取引所とナスダック証券取引所で、ナスダックにはハイテク・ベンチャー企業が多数上場しています。

✅ 米国株は中長期的な運用成績が期待でき、リーマンショック後からS&P500指数は約6.4倍に上昇しており、GAFAMの時価総額は日本の東証一部を大きく上回ります。

さらに読む ⇒ゼロから学べるアイザワ投資大学出典/画像元: https://www.aizawasec-univ.jp/article/538112536c9de842bbad0cfeafd3388d8dacce4e.html米国株への投資は、世界最大規模の米国企業の成長の恩恵を受けられる可能性があるということですね。

1株から取引できるのは、投資初心者にも始めやすいですね。

米国株式への投資は、世界市場で大きなシェアを持つ米国企業の成長の恩恵を受ける機会を提供します。

日本からNYダウ平均株価の構成銘柄に投資するには、ネット証券会社を利用する方法があります。

これにより、売買単位に制限なく1株から取引でき、空売りやオプション取引も可能です。

NYダウの構成銘柄には、AAPL(Apple)、AMZN(Amazon)、MSFT(Microsoft)、V(Visa)など、様々な業種の有力企業が含まれています。

これらの銘柄は、YahooやGoogleなどの情報源で詳細を確認できます。

また、個人投資家はIG証券などのプラットフォームを通じて、NYダウを含む様々な指数をCFDで取引することも可能です。

へー、1株から買えるのはいいね!私みたいな初心者でも、ちょっとずつ試せるから安心だわ!YahooとかGoogleで情報が見れるってのも分かりやすくて良いわね!

投資戦略:時間分散と「ダウの犬」

米国株投資、リスク管理の秘訣は?時間分散と積立投資?

はい、時間分散と積立投資が重要です!

「ダウの犬」投資法、「時間分散投資」など、リスクを管理するための投資戦略をご紹介します。

積立投資は、長期的な視点での資産形成に有効ですね。

公開日:2021/03/28

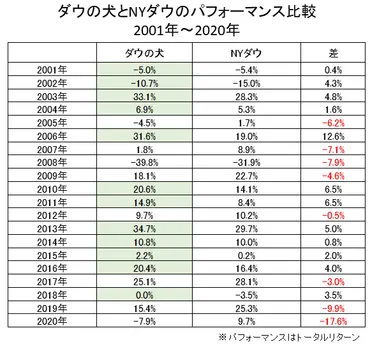

✅ 「ダウの犬」投資法は、NYダウ30銘柄の中から配当利回りの高い10銘柄に投資する手法で、優良企業かつ高配当株に投資できる。

✅ 2001年から2020年の間では、NYダウを上回ったのは12回と勝ち越しているものの、市場環境によってはパフォーマンスが劣る場合もある。

✅ 「ダウの犬」投資法に限らず、高配当株投資には様々な手法があり、NYダウのショートポジションと組み合わせるなど、市場状況に応じて戦略を使い分けることが重要。

さらに読む ⇒トップページ出典/画像元: https://finance-gfp.com/?p=14699長期的な視点での資産形成には、時間分散投資と積立投資が有効ですね。

「ダウの犬」戦略は、NYダウを活用したユニークな投資法ですね。

米国株式投資では、長期的な成長の可能性を享受できる一方、価格変動リスクも存在します。

リスクを管理するためには、時間分散投資が重要です。

積立投資は、価格が低いときに多くの株を買い増すことで、平均購入単価を下げ、その後の価格上昇時に早期に利益を得る可能性を高めます。

リーマンショック時のS&P500の例を参考にすると、積立投資が早期回復に繋がりやすいことがわかります。

NYダウを活用する投資戦略の一つに「ダウの犬」戦略があります。

これは、NYダウの構成銘柄の中から配当利回りの高い10銘柄に等金額投資し、1年ごとに見直しを行う方法です。

なるほど、リスク管理は大事だよな!時間分散、積立投資、まさに鉄則だな!『ダウの犬』か、配当利回りに注目するのは面白いな!

NYダウを取り巻く環境と今後の展望

NYダウ、過去の暴落を乗り越え、なぜ上昇?

米国の経済成長と、有力企業の株価平均だから。

今後のNYダウを取り巻く環境と展望について解説します。

今後の金融政策やインフレ率の動向に注目ですね。

個人投資家にとって、NYダウは重要な情報源となります。

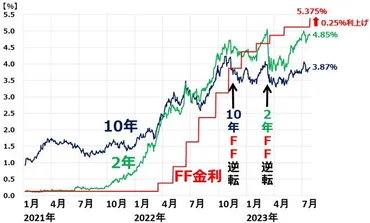

✅ FRB(連邦準備制度理事会)は、0.25%の利上げを実施し、FF金利の誘導目標を5.25%~5.50%に引き上げました。これは事前予想通りで、市場に大きな波乱はなかった。

✅ 利上げにも関わらず、米景気のソフトランディングへの期待からNYダウは上昇を続け、13営業日連続で上昇。パウエル議長が9月の利上げ停止の可能性に言及したことも好材料となった。

✅ 今後の金融政策はインフレ率に左右され、特にコア・インフレ率の動向が重要。パウエル議長は景気後退を予想していないと発言したが、今後の経済データ次第で利上げを継続する可能性も示唆している。

さらに読む ⇒トウシル | 楽天証券の投資情報メディア出典/画像元: https://media.rakuten-sec.net/articles/-/42147NYダウは、米国経済の強さを象徴する指標として、今後も注目されるでしょう。

情報提供を目的としたものであり、取引の勧誘を意図したものではないという点は、注意しておきたいですね。

NYダウは、100年以上の歴史の中で、世界恐慌やリーマン・ショックなどの下落局面を経験しつつも、米国の経済成長と共に上昇を続けてきました。

2020年には新型コロナウイルスの影響で一時的に下落しましたが、ワクチン接種の広がりとともに過去最高値を更新しました。

しかし、2022年以降は、インフレや米連邦準備理事会(FRB)の利上げなどにより調整局面に入っています。

NYダウは、米国の有力企業30銘柄の株価平均を算出し、米国経済の強さを象徴する指標として、今後も多くの投資家から注目されるでしょう。

情報提供を目的としたものであり、取引の勧誘を意図したものではありませんが、NYダウは個人投資家にとって理解し、投資戦略を立てる上で重要な情報源となります。

うーん、世界恐慌とかリーマンショックとか、色んな波を乗り越えてきたんだねー。それだけ歴史があるってことだね。今後も注目していきたいね!

NYダウの歴史、計算方法、投資戦略についてご紹介しました。

米国経済の動向を把握する上で、重要な指標ですね。

今後の動向にも注目しましょう。

💡 NYダウは、30社の優良企業で構成され、米国経済を代表する株価指数である。

💡 株価加重平均型であり、株価の高い銘柄の影響を受けやすい。

💡 長期的な視点での時間分散投資が重要であり、「ダウの犬」戦略も有効である。