日本の金融危機とは?バブル崩壊から現代の金融政策までを徹底解説?バブル崩壊、不良債権問題、金融機関再編、そして現代の金融政策

1989年のバブル絶頂期から崩壊、そして金融危機へ。地価暴落、相次ぐ金融機関の破綻、そして巨額の公的資金投入…日本経済を揺るがした平成の金融危機を振り返ります。不良債権処理、メガバンク誕生、デフレ下の低金利など、現代にも通じる教訓が満載。老後資金や経済的安定への関心が高まる今こそ、過去の教訓から未来を読み解きましょう。

政府による金融安定化への取り組みと公的資金の投入

金融危機、政府の対応は?具体的に何をした?

中小企業支援と、金融機関への公的資金投入。

金融危機に対応するため、政府は金融機関への公的資金投入や中小企業への支援など、様々な対策を講じました。

これらの取り組みは、金融システムの安定化を目指したものです。

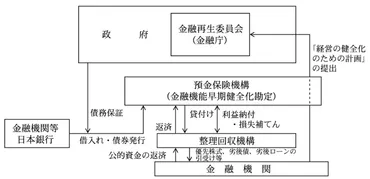

✅ バブル崩壊後の金融不安に対応するため、金融機関の資本増強を目的に公的資金が投入され、預金保険機構が中心となってその運用と管理を行った。

✅ 金融機能安定化法に基づき、21の金融機関に対して1兆8156億円の資本増強措置が実施され、その後金融機能再生法や早期健全化法に基づき追加の措置が行われた。

✅ 投入された公的資金は返済が進み、返済額は8兆9940億円、処分益の累計は1兆2171億円となったが、平成19年度末時点では1兆4268億円の残高が残っている。

さらに読む ⇒ 会計検査院出典/画像元: https://report.jbaudit.go.jp/org/h19/2007-h19-1135-0.htm公的資金の投入は、金融システムの立て直しには不可欠だったと考えられます。

その一方で、公的資金の使途や今後の返済について、国民への説明責任も重要ですね。

金融危機に対応するため、政府は中小企業の資金繰りを支援する制度を創設する一方、金融システムの安定化のために多額の公的資金を金融機関に投入した。

1998年には本格的な公的資金注入制度が整備され、預金保険法、金融機能安定化法、金融機能再生法、金融機能早期健全化法に基づき、破綻金融機関への対応と健全化支援が行われた。

預金保険機構が整理回収機構に委託し、金融機関の優先株式などを引き受ける資本増強措置が実施され、1997~2001年度に10兆円を超える資金が投入された。

この措置により、金融機関の自己資本は充実し、金融システムへの信頼回復と貸し渋りの解消が目指された。

公的資金って、結局、税金でしょ?ちゃんと返ってきてるのかしら。私たちが一生懸命働いたお金が、ちゃんと活かされてるのか心配だわ。

不良債権処理の長期化と金融機関の再編

バブル崩壊後、金融界に何が起きた?

不良債権処理、金融恐慌、メガバンク誕生。

バブル崩壊後の不良債権処理は長期化し、金融機関の再編も進みました。

メガバンクの誕生は、この時代を象徴する出来事の一つと言えるでしょう。

公開日:2023/07/01

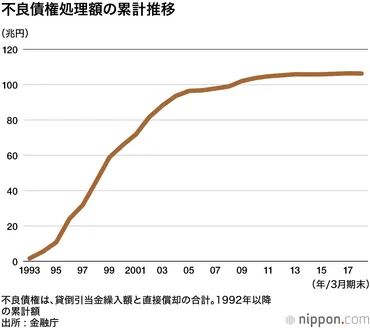

✅ 平成の30年間、バブル崩壊による地価と株価の急落、不良債権の増大により、金融機関は多大な損失を被り、多くの銀行が破綻・再編を余儀なくされた。

✅ 不良債権処理のため、銀行は自己資本を費消し、最終的に約100兆円を処理。政府は公的資金を投入し、金融機関の統合を支援した。

✅ デフレと金融緩和政策による低金利も銀行収益を圧迫し、メガバンクへの集約が進むなど、平成は銀行にとって受難の時代であった。

さらに読む ⇒nippon.com出典/画像元: https://www.nippon.com/ja/in-depth/d00470/不良債権処理の長期化は、日本経済の回復を遅らせる要因となりました。

メガバンクの誕生は、金融機関の体力強化を目的としたものでしたが、その影響は多岐にわたりますね。

バブル崩壊後の不良債権処理は長期化し、2002年には不良債権額がピークに達し、最終的に100兆円もの不良債権が処理された。

銀行は有価証券の含み益を売却する事で不良債権処理を進めたが、これが更なる株価下落を招く悪循環を生んだ。

自己資本不足に陥った銀行は破綻し、金融恐慌寸前の危機を迎えた結果、多くの金融機関が再編を余儀なくされ、メガバンクが誕生した。

日銀は異例の銀行保有株式の買い取りも行い、この激動の時代は日本の金融界に大きな爪痕を残した。

メガバンクっていうのは、巨大化しただけで、結局は官僚の天下り先になったり、高給取りがのさばる場所になっただけなんじゃないのか?

金融危機が残した教訓と現代社会への影響

バブル崩壊、金融危機で変わったこととは?

金融機関の経営環境、個人の経済意識。

現代の金融政策は、過去の金融危機から得られた教訓を活かし、経済の安定と成長を目指しています。

円安や物価高騰といった課題に対処するため、様々な施策が実施されています。

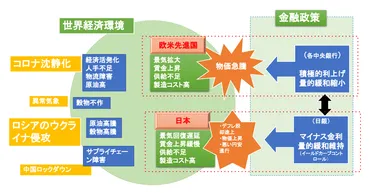

✅ 欧米各国がインフレ抑制のため利上げを行う中、日本銀行(日銀)は異次元金融緩和を継続しており、急激な円安と日本国債市場の歪みが生じている。

✅ 日銀は、2021年末からの世界的な物価上昇と円安進行に対し、マイナス金利政策や量的・質的緩和を継続する方針を決定した。これは、国内物価高騰による家計や企業への影響を考慮した結果である。

✅ 日銀の金融政策は、伝統的な公開市場操作に加え、ゼロ金利政策、量的・質的金融緩和、マイナス金利政策などを組み合わせたものであり、現在は長短金利操作(イールドカーブコントロール)を行っている。

さらに読む ⇒クレア・ライフ・パートナーズ - CLPで資産運用や投資をもっと身近に。投資・資産運用初心者は独立系IFAへ出典/画像元: https://crea-lp.com/lab/ijigenkanwa/現代の金融政策は、過去の経験を踏まえ、様々な課題に対応しようとしていますね。

個人の経済状況や生活への影響を考慮した政策が求められています。

平成の30年間を振り返ると、バブル崩壊と金融危機は、日本経済に大きな影響を与え、金融機関の経営環境を大きく変えた。

デフレによる低金利は、銀行収益を圧迫し、金融機関は厳しい経営状況に置かれている。

現代社会においては、個人の経済状況、年金、企業の動向、生活に関わる情報への関心が高く、老後資金や身近な生活に関する情報への関心も高い。

これらの情報に対する関心の高さは、過去の金融危機などを経て、個人の経済的な安定への意識が高まっていることの表れともいえるだろう。

最近は年金とか老後のこととか、将来のお金のこととか、不安になるニュースばっかりだよね。昔のことまで振り返って、自分の身は自分で守らないといけない時代なんだなぁ。

今回の記事を通して、日本の金融危機が現代社会に与えた影響、そして私たちが学ぶべき教訓が見えてきました。

💡 バブル崩壊とその後の金融危機は、日本経済に大きな影響を与え、金融機関の経営環境を大きく変えた。

💡 政府による金融安定化への取り組みは、金融システムの安定化を目指したが、多くの課題も残された。

💡 現代の金融政策は、過去の教訓を活かし、経済の安定と成長を目指している。