日経平均株価の変動:2024年の暴落と市場分析?2024年の日経平均株価急落とその要因

2024年、日経平均株価は激しい変動を経験。米国経済への懸念、円高、金利上昇、そして世界的な景気減速など、複合的な要因が株価を揺るがしました。年初からの上昇トレンドは一転、急落に見舞われ、投資家は大きなショックを受けました。専門家の分析と今後の見通しを交え、変動の背景と今後の展望を解説します。投資判断は自己責任で。

景気後退懸念と市場の反応:2024年9月4日の下落

日経平均4%超下落!原因は?

米景気後退懸念と半導体株の下落。

続いて、2024年9月4日の下落について解説します。

この日の市場は、ある出来事によって大きく動揺しました。

✅ トランプ大統領の追加関税に関する発言を受け、日米両市場が大幅に下落。特に中国への関税引き上げが市場に衝撃を与え、これまでの楽観的な見方が覆されたため。

✅ 米国の消費減速とインフレ懸念も株安の要因。2月には消費者マインド指数が悪化し、インフレ期待も上昇。2024年10-12月期決算発表後、消費関連セクターのモメンタムも弱まっているとの見方も。

✅ 半導体市場への懸念も株安に影響。エヌビディアの株価下落や、米国による対中半導体輸出規制強化の動きが警戒されている。一方、米国の労働需要は堅調であり、米国経済の腰折れの可能性は低いと見られる。

さらに読む ⇒野村證券|資産運用のご相談、株式・投資信託・債券をはじめ資産運用コンサルティングの証券会社出典/画像元: https://www.nomura.co.jp/wealthstyle/article/0283/トランプ前大統領の発言が、市場に大きな影響を与えたのですね。

米国の景気後退懸念も強まり、投資家のリスク回避姿勢が強まったことがわかります。

2024年9月4日の日本株式市場は、前日の米株式市場の大幅下落を受け、日経平均株価が4.24%、TOPIXが3.65%それぞれ下落しました。

この下落の背景には、米国の景気後退懸念の再燃があります。

具体的には、8月の米ISM製造業景況感指数が50を下回り、8月のグローバル製造業PMIも2ヶ月連続で50を下回ったことが、市場心理を悪化させました。

米株式市場では、半導体関連株の下落が目立ち、特にエヌビディアの株価が大幅に下落し、時価総額の減少額が米国上場銘柄として史上最大を記録しました。

このため、米株の変動性指数(VIX)が20台に急上昇し、短期的なリスク回避ニーズが高まりました。

野村證券は、米景気の軟着陸を見込んでおり、先進国株ファンドへの資金流入が継続していることから、日本株は調整を経ながらも上昇相場の中での循環物色が生じやすいと分析しています。

あー、また下がるのかって思ったわ〜。でも、色んな情報見てたら、ちょっとは落ち着いてられるようになったかな。

警戒される米国の消費動向と円高:3月31日の急落

なぜ3月31日の東京株式市場は急落したの?

米国の消費停滞、円高、インフレ加速への警戒感。

次に、2024年3月31日の急落について見ていきましょう。

この日は、ある懸念が市場を覆いました。

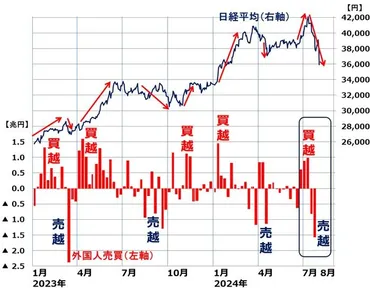

✅ 米国の景気悪化懸念を背景に、米国株下落と円高が進行し、外国人投資家による日本株の売りが加速した。

✅ 7月以降の日経平均は急落し、テクニカル分析で弱気局面入りを示唆する状況にある(二番天井、移動平均線のデッドクロス、下向き転換)。

✅ 記事では、日本株売りにつながった要因として、米景気悪化、円高、日本の景気指標の弱含み、中国の景気低迷、日銀の利上げと量的引き締めを挙げている。

さらに読む ⇒トウシル | 楽天証券の投資情報メディア出典/画像元: https://media.rakuten-sec.net/articles/-/46047?page=2米国の消費停滞とインフレ加速への警戒感、そして円高が重なり、市場は大きく動揺しましたね。

輸出関連企業や景気敏感株が売られたことも特徴です。

2024年3月31日の東京株式市場は、米国の消費停滞とインフレ加速への警戒感、さらに円高進行を受け急落しました。

日経平均株価は一時4%超下落し、半年ぶりの安値を記録。

輸出関連や景気敏感業種が売られ、金利低下と株安から銀行や保険株も大きく値を下げました。

日経平均は一時3万5574円まで下落し、2024年9月以来の安値を更新しました。

セゾン投信の瀬下氏は、先週末の米国株の下げを受け、「リスクオフ」と円高が日本株にマイナスに働いたと分析しています。

アジア時間の米国株先物が下落したことで、テクノロジー株や景気敏感株だけでなく、金融株も売られました。

東海東京インテリジェンス・ラボの平川氏は、世界的な景気減速と金利低下を背景に銀行株が下がりやすいと指摘しています。

なるほど、企業の業績と株価は密接に繋がってるってことだな!円高も怖いし、為替ヘッジとか、色々対策は打っておかないとな。

市場分析と投資への注意喚起

野村證券の見解は?日本株は上昇基調を継続?

業績拡大と改革を背景に上昇基調を継続。

最後に、市場分析と今後の投資戦略についてです。

今後の市場動向を見通す上で、重要なポイントは何でしょうか?。

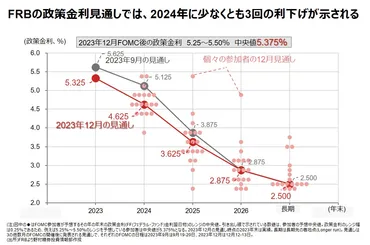

✅ 米連邦準備理事会(FRB)は、4会合連続で政策金利を据え置き、インフレ率が2%に向かう確信を得るまで利下げはしない姿勢を示唆しました。

✅ 市場では当初2024年末までに複数回の利下げを織り込んでいましたが、FRBの見通しに近づき、利下げ回数は3~4回程度と予想されています。

✅ 野村證券は、2024年6月以降3ヶ月毎に3回の利下げ、2025年3月以降4回の利下げを予想しており、25年末のFF金利誘導目標は3.50-3.75%、着地点は3.00-3.25%と見込んでいます。

さらに読む ⇒FINTOS!(フィントス!)|野村證券の投資情報出典/画像元: https://fintos.jp/page/134712FRBの利下げに関する見通しや、野村證券の分析など、今後の市場動向を予測するための情報が提供されています。

投資判断は自己責任ですが、これらの情報を参考にしたいですね。

野村證券は、米企業の業績堅調とFRBによる予防的利下げが株価を支える要因とし、日本株も脱デフレやコーポレートガバナンス改革を背景に業績拡大に伴う上昇基調を継続すると見込んでいます。

投機筋の円のポジションは小幅ロングであり、8月初旬のような極端な円キャリー取引解消は想定しにくい状況です。

株式市場は、3月6日の急落、9月4日の下落、3月31日の急落など、様々な要因によって変動しています。

投資判断は自己責任で行う必要があり、過去の株価データは将来の価値を保証するものではありません。

また、掲載されている情報は、投資勧誘を目的としたものではありません。

ふむふむ。投資って、本当に難しいけど、色んな情報を集めて、自分で考えることが大事なんだよね。でも、情報多すぎて、私はもう無理かな?

2024年の日経平均株価は、様々な要因によって大きく変動しましたね。

市場の動きを理解し、リスク管理を徹底することが、今後の投資において重要だと感じました。

💡 2024年の日経平均株価は、米国の景気懸念、円高、中国経済の減速など、複合的な要因で変動し、過去に例を見ない暴落を経験した。

💡 各月の暴落は、それぞれ異なる要因によって引き起こされた。3月、9月、12月と、様々な要因の複合的な影響を受けている。

💡 市場分析と今後の投資戦略を考察。FRBの利下げ見通しや、野村證券の分析を参考に、リスク管理を徹底し、長期的な視点での投資を検討する。