複利効果とは?長期投資で資産を増やす秘訣を徹底解説!複利の基礎知識から長期投資のメリット、資産形成の成功への道筋

資産形成の強力な味方、複利の秘密を徹底解説! 複利は、利益が利益を生む魔法のような運用方法。長期投資で資産を大きく育てる効果や、単利との違い、具体的な計算方法をわかりやすく解説します。新NISAでの活用法や、72の法則も紹介。時間を味方につけ、賢く資産を増やしましょう!

つみたて投資と複利効果:資産形成を加速させる組み合わせ

複利投資で資産はどれくらい増える?

着実に増えます

つみたて投資と複利効果の組み合わせ、素晴らしいですね! 資産形成を加速させるための理想的な方法だと感じました。

✅ 複利効果とは、利子が元本に積み上がって、その利子にも利子がつくことで、時間とともに資産が雪だるま式に増える効果のことです。単利と比べて、複利は時間の経過とともに大きく資産を増やすことができます。

✅ 新NISAで複利効果を得るには、投資信託で運用し、分配金を受け取らずに再投資するか、株式の配当金を再投資することが有効です。

✅ 投資信託では、つみたて投資枠と成長投資枠で同じ銘柄を買っても複利効果は分散せず、合計の投資金額に対して複利が働きます。株式では、配当金を再投資することで複利効果を得られますが、再投資の手続きは自分で行う必要があります。

さらに読む ⇒新ナビ(旧つみたてナビ)|初心者も分かるやさしい解説サイト出典/画像元: https://www.tsumitatenisa.jp/contents/nn022.html新NISAを活用して、長期でつみたて投資をすることは、複利効果を最大限に活かすための有効な戦略ですね。

私もさっそく始めてみたいと思います。

複利とは、元本と利益の両方に利益が発生する仕組みです。

つみたて投資枠を活用し、分配金を再投資することで、複利効果による資産増加が期待できます。

複利効果は、長期間積立投資することで実感しやすくなります。

単利とは元本に対する利益のみが発生する仕組みで、複利と比較して資産増加は緩やかです。

つみたて投資枠で分配金を受け取るコースを選択すると、現金収入を得られますが、将来に向けて資産形成を目指す場合は、分配金を再投資することで複利効果による資産増加が期待できます。

新NISAでは、非課税保有期間が無期限化されたため、長期運用による複利効果の実感も期待できます。

再投資は分配金が支払われたタイミングで行われ、そのタイミングで運用益が元本に含まれます。

再投資コースを選択していれば、特別な手続きは不要です。

分配金を受け取らない場合は、現金として受け取ることができます。

つみたて投資、って聞くと難しそうだけど、これなら私にもできそう! 分配金とか再投資とか、ちょっとややこしいけど、頑張ってみようかな!

複利の威力:長期投資の効果とシミュレーション

複利で資産を効率的に増やすには?

長期投資がカギ

長期投資のメリット、よくわかりました! 焦らずにじっくりと資産を育てていくことが大切ですね。

公開日:2022/03/09

✅ 長期投資は、数年から数十年の長期にわたり金融商品を保有することで利益を生み出す投資方法であり、短期売買を繰り返す短期投資とはリスクとリターンが異なります。

✅ 長期投資では複利効果が重要であり、利益を再投資することでより多くの利益を生み出すことができます。

✅ 長期投資は、初心者向けの投資方法として推奨されており、安定した収益、低コスト、メンタルコントロールのしやすさといったメリットがあります。

さらに読む ⇒企業の教科書出典/画像元: https://kigyou-kyoukasyo.com/asset-management/choki-toshi/長期投資と複利効果を組み合わせることで、将来の資産形成に大きな可能性が広がることが理解できました。

着実に資産を増やしていきたいです。

複利効果は、運用期間が長くなるほど大きくなり、将来に向けて効率的に資産を形成する上で重要な要素となります。

金融庁の資産運用シミュレーションによれば、毎月1万円を5%の利回りで30年間積立した場合、約600万円の資産形成が見込まれ、毎月5000円を積立した場合でも、約300万円の資産形成が見込まれます。

複利とは、利息に対してさらに利息がつく運用方法です。

単利は、当初の元本に対してのみ利息がつく運用方法です。

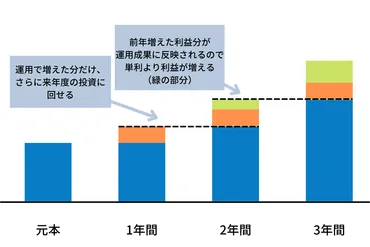

複利は、利息が元本に積み立てられるため、単利と比べて資産がより早く増加します。

複利の効果は運用期間が長くなるほど大きくなり、長期投資に適しています。

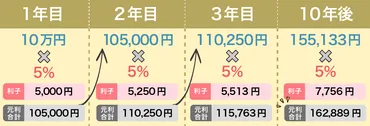

複利の計算式は、元本×(1+年利)^年数です。

例えば、100万円を年利5%で10年間複利運用した場合、最終的な資産額は約162万9000円となります。

複利は、投資信託や株式投資など、様々な資産運用で活用できます。

複利の効果を最大限に活かすためには、長期投資を継続することが重要です。

長期投資は、まるで雪だるまを転がすようなものだな。最初は小さくても、時間をかければとてつもなく大きくなる。早く始めれば、それだけ有利になる。

複利の理解と活用:資産形成の成功へ

複利の仕組みってどんなもの?

利息も元本にプラス!

資産形成の成功には、複利の理解が不可欠ですね。

今回の記事で、複利の重要性を改めて認識しました。

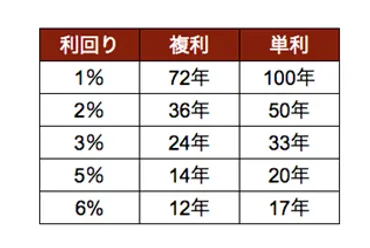

✅ 「72の法則」とは、資産を2倍にするために必要な年数を計算するもので、72を予定運用利回りで割ることで求められます。

✅ 「100の法則」は単利で資産が2倍になるために必要な年数を計算するもので、100を運用利回りで割ることで求められます。

✅ 「115の法則」は複利で資産が3倍になるのに必要な運用利回りを求めることができ、115を運用利回りで割ることで求められます。

さらに読む ⇒大和ネクスト銀行出典/画像元: https://www.bank-daiwa.co.jp/column/articles/2017/2017_43.html複利の理解を深め、長期的な視点を持つことが、資産形成の成功への鍵ですね。

72の法則や100の法則を使いこなせるようになりたいです!。

本記事では、複利の仕組みや単利との違い、計算式、複利の効果を詳しく解説しました。

複利を理解することで、将来の資産形成をより効果的に進めることができます。

単利と複利は、金融商品における利息計算方法の違いです。

単利は元金に対してのみ利息が発生し、複利は発生した利息を元金に加えてさらに利息を計算します。

単利計算では、利息は常に元金に対して一定の割合で発生するため、運用期間が長くなっても利息の総額は比例的に増加します。

一方、複利計算では、利息が元金に組み込まれるため、利息の総額は指数関数的に増加していきます。

具体的には、元金100万円、年利1%で5年間運用した場合、単利では利息の総額は5万円、複利では5万1010円となり、複利の方が約1010円多く利息を受け取ることができます。

そのため、長期の運用を視野に入れる場合は、複利計算の方が有利と言えるでしょう。

しかし、単利計算は利息の計算がシンプルで、複利計算よりも理解しやすいという利点があります。

金融商品を選ぶ際には、単利と複利の計算方法の違いを理解し、自分の投資目標や期間に合わせて最適な商品を選ぶことが重要です。

複利とは、元本と利息の合計額にさらに利息が付く仕組みで、単利と比べて長期間投資を行う際に多くの利益を得られます。

複利効果とは、複利の仕組みを活用して資産を増やす力で、運用益や分配金を元本にプラスして再投資することで雪だるま式に利益が増加します。

複利の効果は、投資期間が長くなればなるほど顕著になり、資産をより増やしやすくなります。

72の法則は、資産が倍になるまでの期間を計算するもので、複利効果を理解するのに役立ちます。

一方で、複利で運用する際には、インカムゲインを当てにしている方には適していないことや、投資元本の損失リスクがあることを理解しておく必要があります。

さらに、複利効果を最大限に活かすためには、適切な投資対象の選定や、長期的な視点での運用が重要となります。

複利効果を活用した資産運用は、長期的視点で安定的に資産を増やすための有効な手段となります。

しかし、投資にはリスクも伴うため、自分の投資目標やリスク許容度を理解した上で、適切な運用計画を立てることが大切です。

単利と複利の違いとか、72の法則とか、今回の記事で初めて知ったわ! 投資って、難しいと思ってたけど、ちょっと面白くなってきたかも!

本日は、複利効果について詳しく解説しました。

複利を理解し、長期的な視点で資産運用を行うことで、将来の資産形成を成功させましょう。

💡 複利効果は、利益を元本に再投入することで、資産を加速度的に増やす仕組みです。

💡 「72の法則」を活用することで、資産が2倍になるまでの期間を簡単に計算できます。

💡 長期的な視点での投資と複利効果の組み合わせが、着実な資産形成への近道です。