長期投資の基礎知識:メリット・デメリットや選び方とは?長期投資の基本と、投資信託・ETFの比較

長期投資の基本を解説!米国株平均6%成長の過去データも紹介。投資信託とETFの比較、銘柄選びのポイント、ネット証券の活用法など、資産形成に役立つ情報を網羅。リスク許容度を見極め、長期的な視点でコツコツ資産を増やしましょう。

💡 長期投資は、時間をかけて資産を増やしたい人に向いています。

💡 投資信託とETFの比較では、それぞれのメリット・デメリットを理解することが重要です。

💡 長期投資に適した投資信託を選ぶためには、信託報酬や純資産総額、運用成績などを確認しましょう。

それでは、長期投資の基礎知識について、詳しく見ていきましょう。

長期投資とは

長期投資、なぜ有効?過去96年のデータが示すものは?

米国株、年率平均約6%のリターン!

本記事では、長期投資のメリットやデメリットを解説します。

公開日:2025/02/17

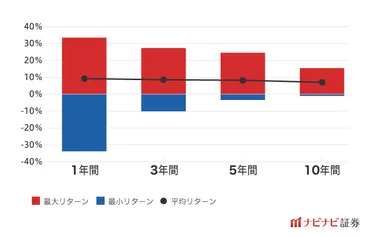

✅ 長期投資は、時間をかけて資産を増やしたい人に向いており、短期売買に比べて、投資期間が長くなるほど年単位のパフォーマンスのばらつきが平準化され、リターンが平均値に近づくというメリットがある。

✅ 過去のダウ平均株価のデータから、投資期間が長くなるほど平均リターンは安定する傾向があり、1年間の騰落率は大きく変動するが、10年間では最大と最小の差が小さくなり、平均リターンも一定になる。

✅ 記事では、長期投資のメリットとデメリット、具体的な投資方法や心構えについて解説しており、2020年6月30日時点の情報に基づいている。

さらに読む ⇒株式会社エイチーム()出典/画像元: https://www.a-tm.co.jp/top/securities/asset-management/long-term-investment/長期投資について、リスクとリターンを理解し、長期的な視点を持つことが重要です。

長期投資は、金融資産を長期間保有し、成長や配当を得る投資方法です。

安定したリターンを得られる可能性が高く、短期的な市場の変動に左右されにくいというメリットがあります。

過去96年間のデータを見ると、米国株式市場は年率平均約6%のリターンを達成し、長期投資の有効性を示しています。

長期投資では、短期的な市場の変動に一喜一憂する必要がなく、時間分散効果により安定したリターンを得られる可能性が高まります。

ただし、長期投資は短期的なリターンを求めるものではなく、途中で売却してしまうと期待したリターンを得られない可能性があるため、長期的に資産を保有するという覚悟が必要です。

長期投資は、時間をかけてじっくりと資産を増やしたい方におすすめの投資方法です。

長期投資のメリットとデメリットを分かりやすく解説してくれて、大変参考になるな。まさに、長期的な視点を持つことが重要だよ!

投資信託とETF:どちらが優れているのか?

長期投資、投資信託?ETF?どっちがあなたに合う?

目的に合わせ、自動積立か機動的売買を選択。

本記事では、それぞれのメリット・デメリットを比較します。

公開日:2019/09/10

✅ VTI(バンガード・トータル・ストック・マーケットETF)とVOO(S&P500連動ETF)を比較した結果、過去のリターンではVTIが優位である。

✅ VTIは、米国のほぼ全株式を対象とするため小型株を含む一方、VOOは大型優良株500社に限定。小型株効果により、VTIの方がパフォーマンスが高くなる可能性がある。

✅ S&P500は銘柄の入れ替えに伴うタイムラグで、株価上昇のリスクがあるが、VTIは市場全体を対象とするため銘柄入れ替えがなく、このリスクがない。

さらに読む ⇒和波の投資生活ブログ@米国株・&テーマ株投資出典/画像元: http://w73t.com/vti-voo/投資信託とETFの比較、それぞれの特徴がよくわかりました。

自分の目的に合った方を選ぶことが大切ですね。

投資信託とETFは、長期資産形成において重要な役割を果たす投資商品です。

理論的な数字重視の観点では、投資信託が優位と考えられます。

自動積立で手間が省け、税金の繰り延べ効果があるためです。

S&P500インデックスファンドや全世界株式インデックスファンドが代表的な例として挙げられます。

一方、分配金や出口戦略重視の観点では、ETFが優位となります。

分配金によるキャッシュフローを得たり、機動的な売買を希望する場合に適しています。

VTI(全米株式)、VT(全世界株式)、東証上場のS&P500連動ETFなどが候補となります。

最終的には、個々の投資目的や嗜好に合わせ、投資信託かETFを選択することが重要です。

投資信託とETF、それぞれメリットがあるんだね。でも、結局どっちがいいのか迷っちゃうなぁ。目的によって使い分けるのがいいってことかな?

長期投資に適した投資信託の選び方

長期投資の投資信託選び、一番大切なポイントは?

コスト・純資産・運用成績を総合的に判断。

本記事では、具体的な投資信託の選び方を紹介します。

✅ 世界主要国の株式に投資する投資信託で、MSCIコクサイ・インデックスをベンチマークとし、原則として為替ヘッジは行いません。

✅ 購入は1万円以上1円単位、換金は原則いつでも可能ですが、信託期間は無期限で、決算日は4月25日です。

✅ 基準価額は32,605円、純資産総額は8,700.97億円、リスクメジャーは4(やや高い)、運用管理費用(信託報酬)は0.098%(税込)です。

さらに読む ⇒三菱UFJ銀行出典/画像元: https://fs.bk.mufg.jp/webasp/mufg/fund/detail/m00355020.html長期投資に適した投資信託の選び方、とても参考になります。

色々なファンドを比較検討して、自分に合ったものを選びたいですね。

長期投資に適した投資信託は、信託報酬が安く、純資産総額が大きく、分配金の再投資が可能なファンドです。

また、運用成績が良いことも重要です。

三菱UFJ国際-eMAXISSlim国内債券インデックス、三菱UFJ国際-eMAXISSlim先進国株式インデックス、ニッセイ-<購入・換金手数料なし>ニッセイ外国債券インデックスファンドなどが挙げられます。

投資信託選びは、コスト、純資産総額、ポートフォリオの内容などを総合的に判断することが重要です。

信託報酬とか、純資産総額とか、難しい言葉がいっぱいだわ。でも、ちゃんと勉強しなきゃダメね。

投資信託の基本知識

投資信託、始めるならどこがいい?

ネット証券!手数料がお得。

本記事では、目論見書の読み方について解説します。

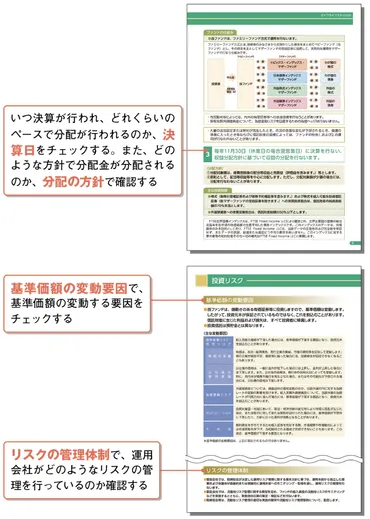

✅ 投資信託の販売業者は、投資家に「目論見書(投資信託説明書)」を交付することが義務付けられており、投資家は運用開始前に必ず目を通す必要がある。

✅ 目論見書には、ファンドの目的・特色、投資リスク、運用実績、手続き・手数料などの情報が記載されており、投資判断の重要な情報源となる。

✅ 目論見書を読む際のポイントとして、投資対象、運用方針、リスク、運用実績を確認し、交付目論見書を必ず確認する。

さらに読む ⇒マイナビブックス出典/画像元: https://book.mynavi.jp/kurashi/money/articles/detail/?id=133963目論見書を読むことの重要性がよく分かりました。

リスクを理解した上で投資することが大切ですね。

投資信託は、多数の投資家から資金を集め、プロの運用者が様々な資産に投資する仕組みです。

専門の運用者によって資金が管理される点が最大のメリットです。

投資信託の銘柄選びにおいては、明確な目標や目的を設定することが重要です。

目標によって、リスク許容度やファンドの選び方が大きく変わります。

例えば、子どもの大学資金を目的とする場合、安全性の高いファンドを選ぶ方が良いでしょう。

投資信託の口座開設は、ネット証券会社がおすすめです。

ネット証券は、対面式の証券会社や銀行と比較して、取り扱う金融商品が多く、手数料が割安です。

楽天証券やSBI証券などが代表的なネット証券です。

投資信託の銘柄選びにおいては、リスク許容度を把握することも重要です。

リスク許容度は、投資において受け入れることができるリスクの量や程度を指し、年齢、収入、貯蓄、将来の財務目標など様々な要素によって決まります。

投資信託を購入する際には、目論見書を確認することが重要です。

目論見書には、ファンドの運用方法、リスク、手数料などが記載されています。

目論見書って、なんか難しそうで避けてたんだけど、ちゃんと読まなきゃダメだな。リスクとか手数料とか、ちゃんと確認しないと。

長期運用に向く投資信託

投資信託、長期運用で成功する秘訣は?

長期的な視点と分散投資が鍵です。

本記事では、長期運用に向く投資信託について解説します。

公開日:2020/07/27

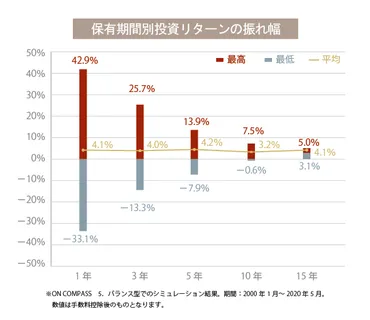

✅ 長期の分散投資は、10年、20年といった長い期間金融商品を保有することで、リターンが安定し、複利効果も得られる。

✅ 長期投資は、短期的な市場変動に左右されにくく、景気の変動をならすことでリターンの振れ幅を小さくし、安定した運用が期待できる。

✅ 長期投資は、手間が少なく、仕事やプライベートを優先できるというメリットがあり、人生100年時代において、安定した資産運用を実現する有効な手段である。

さらに読む ⇒投資の知識などのコラムを公開しています出典/画像元: https://magazine.on-compass.com/post-958/長期投資に合った投資信託について、具体例を挙げて解説してくださり、とてもわかりやすかったです。

投資信託は長期投資に適した商品です。

短期的な値動きに一喜一憂せず、長期的な視点で運用することが重要です。

近年、老後資金は自助努力で形成することが一般的になり、投資信託が注目されています。

投資信託の仕組みは、投資家から集めた資金を専門家が運用し、複数銘柄や資産に分散投資することでリスクを軽減し、運用がうまくいかないと償還され、基準価額で計算された投資金が払い戻されます。

ピンポイントな利益を狙うファンドも存在する運用スタイルです。

短期売買 ブル・ベア型ファンドはタイミングを見計らって利益を狙う。

相場が大きく動く場合には大きな利益が見込めるが、読みが外れると損失の可能性も高い。

長期運用 5年〜10年以上、安定した収益を目指すファンド。

リスクを抑えながら資産形成を進めたい人におすすめです。

長期運用に向くファンド例として、鎌倉投信「結い2011」 日本株に投資し、長期的な安定収益を目指すファンドや、楽天グローバル・バランス(安定型) 世界中の株式と債券に分散投資し、安定収益を目指すファンドなどが挙げられます。

長期運用に向かないファンド例として、楽天日本株4.3倍ブル 日経平均株価が上昇すると高いリターンが見込めるが、下落時には大きな損失の可能性があるファンドや、楽天日本株3.8倍ベアII 日経平均株価が下落すると高いリターンが見込めるが、上昇時には大きな損失の可能性があるファンドなどが挙げられます。

ファンド選びのポイントは、自分の投資期間やリスク許容度、投資目標を明確にすること、ファンドの運用方針や実績、信託報酬などを比較検討すること、投資信託は元本割れのリスクがあることを理解した上で投資することです。

長期運用に向く投資信託、詳しく解説してくれてありがとね!色んな種類があるから、どれがいいか迷っちゃうけど、しっかり勉強しなきゃ。

長期投資について、基礎知識から具体的な投資方法まで、詳しく解説していただき、ありがとうございました。

💡 長期投資は、時間を味方につけて資産を増やす有効な手段です。

💡 投資信託とETFは、それぞれメリット・デメリットがあり、目的に合わせて選びましょう。

💡 長期投資に適した投資信託を選ぶためには、信託報酬や純資産総額などを確認しましょう。