出口戦略とは?投資家必見!資産を守り増やすための秘訣(出口戦略、インデックス投資)?インデックス投資の出口戦略:4%ルールと売却タイミング

投資の出口戦略、知っていますか?利益最大化、損失最小化のカギは事前の計画にあり!インデックス投資、積立NISA、iDeCo…あなたの資産をどう取り崩す?CVC、スタートアップのM&Aまで、出口戦略の多様なパターンと成功の秘訣を解説!

💡 出口戦略は、投資の最終段階で資産を現金化し、利益を確定させるための計画のことです。

💡 インデックス投資における4%ルールは、資産を長期間維持しながら取り崩すための有効な手段です。

💡 投資信託の売却タイミングは、目標リターンや市場環境に合わせて柔軟に判断する必要があります。

それでは、まず出口戦略の重要性から見ていきましょう。

資産形成のプロセスの中で、どのように資産を取り崩していくかは、非常に重要なポイントとなります。

出口戦略の重要性とインデックス投資における取り崩し方法

投資の出口戦略、最重要ポイントは?

目標設定と、ライフステージに合わせた計画!

インデックス投資の出口戦略について解説します。

資産を長持ちさせるための取り崩し方法や考え方を学びましょう。

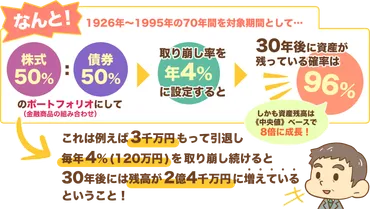

✅ インデックス投資の出口戦略として、資産を効率的に取り崩すための2つの「4%ルール」が紹介されている。

✅ 一つは「引退時の資産×4%」の定額取り崩し、もう一つは「毎年の資産残高×4%」の定率取り崩しであり、トリニティ・スタディの研究結果も踏まえて説明されている。

✅ これらのルールを理解し、資産を長持ちさせるための工夫をすることで、老後資金の枯渇リスクを減らすことができる。

さらに読む ⇒リベラルアーツ大学出典/画像元: https://liberaluni.com/exit-strategyなるほど、4%ルールは老後資金の枯渇リスクを減らすための有効な手段ですね。

定率と定額、どちらが良いのか、自身の状況に合わせて検討する必要がありそうです。

投資における出口戦略は、投資資産を売却して現金化し、投資を終了するための計画のことです。

エントリーポイントと同じように、出口戦略を事前に計画することで、利益を最大化し、損失を最小限に抑えることができます。

出口戦略を立てる際には、投資目標の明確化、リバランス、ターゲット価格・リミット設定、段階的売却、自動化、ライフステージに合わせた計画といったポイントを意識しましょう。

インデックス投資の出口戦略は、築いた資産を有効に活用するための重要な要素です。

代表的な取り崩し方法には、定率取り崩し、定額取り崩しがあり、それぞれメリット・デメリットがあります。

定率取り崩しは、ポートフォリオ全体の一定割合を毎年売却することで、市場変動の影響を受けにくく安定した資金取り崩しを実現します。

一方、定額取り崩しは、毎月決まった金額を投資信託から取り崩すことで、生活費の安定化と精神的なストレス軽減を図ります。

長期的な資産運用を支える「4%ルール」は、株式と債券を適切な割合で組み合わせて、年間4%の資産を取り崩しても資産が枯渇する可能性が低いという考え方です。

これらの情報をもとに、自身の投資目標やライフスタイルに合わせて最適な出口戦略を選択することが重要となります。

素晴らしい解説だ!出口戦略を事前に計画することで、確実に資産を守り、増やせるってわけだな!まさに、金のなる木を育てるための必須知識だ!

投資信託の出口戦略:売却タイミングの見極めとリスク管理

投資信託の出口戦略、売却の3つのタイミングとは?

市場、パフォーマンス、リスク/目標を考慮。

投資信託における出口戦略について学びましょう。

売却のタイミングやリスク管理について解説します。

✅ 投資の出口戦略には、一括売却、定期売却、配当の3つのパターンがあり、資産額や人生のゴールに合わせて組み合わせることが重要である。

✅ 出口戦略は、資産の一括売却、定期売却、配当収入の3つのパターンがあり、人生のステージや目標に合わせて柔軟に計画する必要がある。

✅ 出口戦略の開始時期は、積極運用期の終盤からが適切であり、状況に応じて戦略を変化させることも重要である。

さらに読む ⇒セミ達成の筆者が教える!初心者でもわかる投資の出口戦略総まとめ出典/画像元: https://official.gfs.tokyo/blog/exit_strategy売却パターンは、資産額や目標によって使い分けることが重要ですね。

マーケットサイクルを意識した売却もポイントになりそうです。

投資信託の運用における出口戦略は、投資目的や市場環境の変化を踏まえ、柔軟に対応できるよう複数の売却パターンを想定しておくことが重要です。

目標リターンは、投資目的を明確化し、老後資金の準備など、具体的な目標金額を逆算することで設定しやすくなります。

投資信託は元本保証ではないため、損失が発生した場合の対応策として、含み損が出た場合や運用額が下回った場合の損切りラインを設定しておくことを推奨します。

具体的な売却タイミングの見極め方としては、マーケットサイクルに沿った売却、運用パフォーマンスを基準とした売却、そして投資信託のリスクや投資目標を考慮した売却の3つの方法があります。

なるほどね〜。出口戦略って、まるで人生設計みたいだべさ。状況に合わせて柔軟に対応する、ってとこが大事なんだね。

CVC:事業会社によるベンチャー投資

CVC投資で企業が得られる最大のメリットは?

新規事業創出とイノベーションです。

CVC(コーポレート・ベンチャーキャピタル)について解説します。

事業会社によるベンチャー投資とは一体どういうものなのか。

公開日:2023/07/18

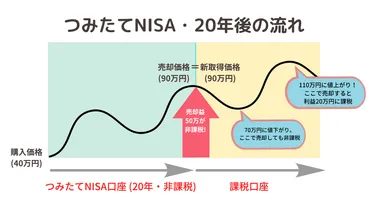

✅ CVC(コーポレート・ベンチャーキャピタル)は、事業会社が自社の事業領域とシナジーが期待できるベンチャー企業へ投資する活動であり、オープンイノベーションや有望ベンチャーとの早期接触、新規事業のリスク軽減に繋がる。

✅ CVCとVC(ベンチャーキャピタル)は未上場企業への投資という点では共通するが、CVCは既存事業の拡大や新規事業創出を目的とした事業シナジーの追求を重視し、VCは金銭的なリターンを追求する点が異なる。

✅ CVCの投資手法には、直接投資、子会社・関連会社としてのVC設立、外部VCとのファンド組成、共同出資などがあり、それぞれメリット・デメリットが存在する。

さらに読む ⇒東大−東京大学協創プラットフォーム開発株式会社出典/画像元: https://www.utokyo-ipc.co.jp/column/cvc/CVCは、企業が自社の成長のために行う投資手法なのですね。

ベンチャー企業とのシナジー効果を狙える点が魅力的です。

CVC(コーポレート・ベンチャーキャピタル)は、事業会社が自社資金でベンチャー企業に出資する手法です。

VCとの違いは、CVCは自社事業とベンチャー企業とのシナジー効果を目的とする点、事業会社が直接投資するため発言権が大きい点が挙げられます。

CVCのメリットは、新規事業立ち上げコストの低減、参入リスクの低減、オープンイノベーションによる革新的な商品・サービスの創出などが挙げられます。

デメリットとしては、投資に至るまでのコストがかかること、ベンチャー企業への投資の不確実性が挙げられます。

CVCを成功させるためには、投資先ベンチャー企業の選定、適切な投資戦略、事業シナジーの最大化、社内体制の構築、長期的な視点が必要となります。

近年、大手企業はCVCを活用して新規事業創出やイノベーションを推進しており、ベンチャー企業にとっても事業成長や資金調達の貴重なパートナーとなっています。

へえ~、CVCって言うんだ。企業の成長に繋がる投資って、すごいわね。ベンチャー企業も、応援したくなるわ。

30代セミFIRE達成者が語る:投資の出口戦略

投資の出口戦略、あなたに合うのはどれ?

一括、定期、配当…人生と資産で選択。

30代でセミFIREを達成した方の出口戦略についてご紹介します。

どのような投資方法で、資産を築いたのでしょうか?。

公開日:2022/10/28

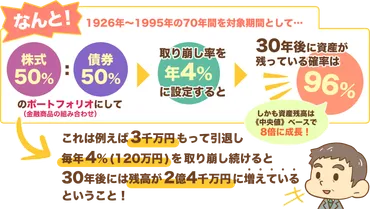

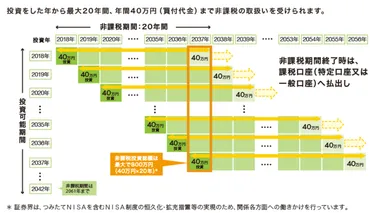

✅ つみたてNISAは2042年まで積立可能で、非課税期間は最長40年であり、運用期間終了後も課税口座に移管して運用を継続できる。

✅ 非課税期間終了後は利益確定せずに運用を続けるか、課税口座に移管して運用し、売却時に課税される。移管時の評価額が取得価額となる。

✅ 複利効果を最大化するためには、運用期間を最大限活用することが重要であり、資産状況や年金受給状況に合わせて出口戦略を検討する必要がある。

さらに読む ⇒消防士の資産運用・株式投資出典/画像元: https://fire-money.hatenablog.com/entry/tumiatenisanodegutiつみたてNISAの出口戦略は、運用期間を最大限に活用することが重要ですね。

自分に合った出口戦略をしっかり検討したいです。

投資の出口戦略は、大きく3つのパターンに分けられます。

1. 一括売却パターン 投資した資産を一気に売却するパターンです。

2. 定期売却パターン 投資した資産を定期的に少しずつ売却するパターンです。

3. 配当パターン 投資した資産を売却せずに、配当や家賃収入を得ていくパターンです。

それぞれの出口戦略にはメリットとデメリットがあり、人生のステージに合わせて選ぶ必要があります。

積立投資の出口戦略では、定期売却がおすすめです。

定期売却は、日々の株価変動に左右されずに、安定的に資産を取り崩すことができます。

つみたてNISAは、20年後に自動で課税口座に移行します。

出口戦略としては、20年後に値上がりしていた場合はそのまま保有し、値下がりしていた場合は売却して損失を確定させる方法が考えられます。

iDeCoの出口戦略は、一時金で受け取る、年金として受け取る、分割で受け取るなど、複数の方法があります。

一時金は便利ですが、注意しないと課税対象になる場合があります。

セミFIRE達成者、やるじゃねえか!30代で出口戦略をしっかり立ててるってのは、先見の明があるってことだ!見習わねえとな!

スタートアップにおけるM&A:出口戦略としての魅力と課題

スタートアップの成功のカギ、M&Aのメリットは?

資金調達の迅速化と事業成長の加速!

スタートアップにおけるM&Aについて解説します。

M&Aは出口戦略としてどのような魅力と課題があるのでしょうか?。

公開日:2023/07/05

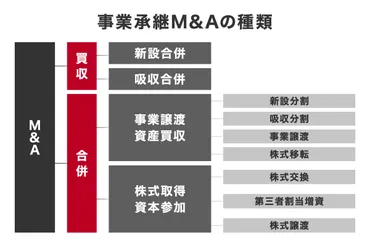

✅ スタートアップ企業は、成長加速やEXIT戦略としてM&Aを検討しており、その定義、目的、IPOとの違い、現状が解説されている。

✅ M&Aは、経営資源の獲得による事業成長、赤字経営からのEXIT、短期間でのEXITといったメリットがある一方、経営権喪失、売却額の低さ、従業員の流出といったデメリットも存在する。

✅ M&Aを成功させるためには、適切なタイミングの見極め、シナジー効果の創出、従業員への影響を考慮することが重要であり、事例も紹介されている。

さらに読む ⇒運転資金を圧迫しない広告費後払いサービス出典/画像元: https://vankable.co.jp/lp/contents/783M&Aは、スタートアップにとって有効な出口戦略の一つですね。

成功のためには、タイミングやシナジー効果、従業員への配慮が重要だと分かりました。

スタートアップの出口戦略として、M&Aが注目を集めています。

M&Aは、企業が他の企業と合併したり、買収したりすることです。

スタートアップにとって、M&AはIPOに比べて短期間でスピーディに資金を得ることができ、買い手の経営資源を活用して事業を成長させることができるなどのメリットがあります。

一方で、経営権を失ったり、売却額がIPOより低くなる可能性があるなど、デメリットも存在します。

M&Aを成功させるには、売るべきタイミングを逃さないこと、シナジー効果の高い買い手を選ぶこと、従業員へのフォローを怠らないことが重要です。

近年、スタートアップのM&A件数は増加傾向にあり、今後ますます活発化する見込みです。

M&Aって、まるで一大イベントみたいだよね。スタートアップの未来を左右する、重要な選択肢の一つなんだね。

本日の記事では、様々な出口戦略をご紹介しました。

皆様の資産形成の一助となれば幸いです。

💡 出口戦略は、投資成果を最大化し、資産を有効活用するために不可欠な計画です。

💡 4%ルールや売却タイミングなど、様々な出口戦略の選択肢を理解し、自身の状況に合わせた計画を立てましょう。

💡 M&AやCVCなど、スタートアップ特有の出口戦略も存在し、多様な選択肢があります。