役員賞与って経費になるの?節税対策も知りたい!役員賞与の基礎知識とは!?

役員賞与の節税対策、知ってますか? 適切な支給方法で会社も役員もハッピーに! 経費計上ルールや事前確定届出給与制度など、役員報酬と賞与の違いも解説。節税効果と資金繰り改善、今すぐチェック!

💡 役員賞与は、原則として経費として認められません。

💡 しかし、適切な条件を満たせば、経費として認められる場合があります。

💡 役員賞与の節税対策には、事前確定届出給与制度などがあります。

それでは、第一章、役員賞与の基礎知識について解説して行きます。

役員賞与の基礎知識

中小企業の社長は役員賞与でどう節税できる?

適切な支給で経費化

役員賞与の基礎知識について、詳しく解説して行きます。

✅ 役員賞与は原則として経費として認められないが、定期同額給与、事前確定届出給与、業績連動給与のいずれかに該当する場合、経費として認められる。

✅ 役員賞与を経費として計上するには、役員賞与を定期同額給与、事前確定届出給与、業績連動給与に該当するように支払い、役員報酬に含める形で支払うことで実現する。

✅ 役員賞与を損金算入する際は、形式基準と実質基準を満たしているか確認し、社会保険料の節税にも留意する必要がある。

さらに読む ⇒専門分野に特化した総合力でみなさまの会計・税務の課題に応える会計事務所|全国81拠点|顧問先17,000件|辻・本郷 税理士法人出典/画像元: https://www.ht-tax.or.jp/kigyou-guide/directors-bonus-taxsavingなるほど、役員賞与も様々なルールがあるんですね。

中小企業の社長は、役員への賞与をどのように支給すれば節税効果が得られるのか、頭を悩ませていることでしょう。

役員賞与は、適切に支給すれば経費として認められ、税金対策になります。

しかし、ルールを守らなければ、会社の税金と個人の税金が二重にかかってしまい、資金繰りを悪化させる可能性もあります。

役員賞与には、役員報酬との違いや、経費として認められるためのルールなど、理解しておくべき重要なポイントがあります。

役員賞与は、経営者にとって重要なテーマだ。しっかり勉強しておかないと、後で痛い目を見るぞ。

役員賞与の節税対策

役員賞与ってどんなもの?

臨時ボーナスのようなもの

役員賞与の節税対策について、詳しく解説して行きます。

✅ 役員賞与は、従業員賞与と異なり、突発的な支給は損金不算入(税金控除不可)となるため、事前に計画的な支給方法を検討する必要がある。

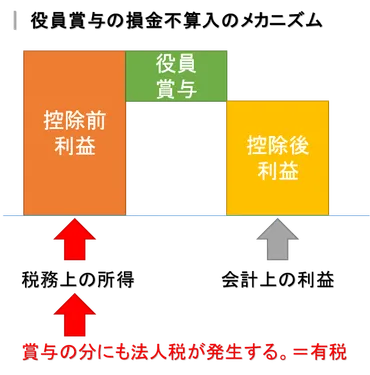

✅ 役員賞与が損金不算入になると、法人税と所得税の2重課税が発生するため、事前に税務署への届け出や使用人兼務役員に対する使用人部分の支払いなど、適切な方法を選択することが重要である。

✅ 役員賞与を損金として認められるためには、事前に税務署に届け出を行う「事前確定届出給与」制度を利用するか、役員が使用人兼務役員の場合、使用人部分の支払いを明確にする必要がある。

さらに読む ⇒switch|初めての会計税務や確定申告をわかりやすく出典/画像元: https://switch.or.jp/officer-bonus-1758なるほど、役員賞与は、計画的に支給することが大切なんですね。

役員賞与は、臨時的に支給されるボーナスのようなものです。

利益操作とみなされる可能性があるため、経費として認められるためには、一定のルールを守る必要があります。

役員賞与の節税対策は、会社が成長段階にある場合や、利益が多い場合に効果的です。

支給額は、会社の利益や役員の貢献度などを考慮して決定する必要があります。

役員賞与は、会社の利益を左右する重要な要素の一つだ。節税対策をしっかり行うことが重要だよ。

事前確定届出給与制度の活用

役員賞与を損金算入するには?

事前確定届出給与制度利用

事前確定届出給与制度について、詳しく解説して行きます。

公開日:2024/08/09

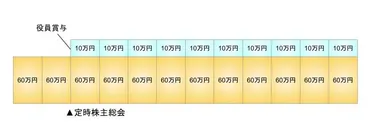

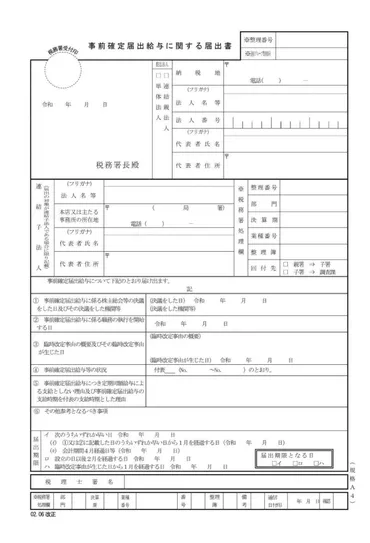

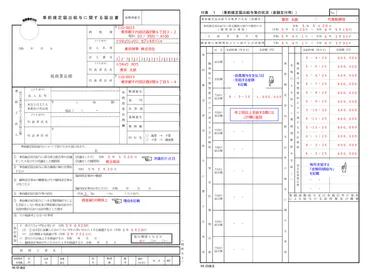

✅ 事前確定届出給与とは、役員に対して事前に税務署に届出を行い、確定額を支給する給与です。役員賞与を損金算入するために必要な手続きであり、定期同額給与や業績連動給与とは異なる制度です。

✅ 事前確定届出給与は、役員賞与を損金算入するために、株主総会で決議し、一定事項を記載した届出書を期限までに税務署へ提出する必要があります。一度でも届け出内容と異なる条件で支給した場合、その年度の事前確定届出給与分すべてが損金不算入と見なされます。

✅ 事前確定届出給与は、定期同額給与と異なり、届出が義務付けられており、事業年度ごとに提出する必要があります。また、業績連動給与とは異なり、金額が確定していることが特徴です。

さらに読む ⇒マネーフォワード クラウド - バックオフィスから経営を強くする出典/画像元: https://biz.moneyforward.com/payroll/basic/73615/事前確定届出給与制度は、役員賞与を損金算入するための重要な制度なんですね。

役員への賞与は原則として損金算入が認められませんが、「事前確定届出給与」制度を利用することで、損金に計上することができます。

この制度では、事前に税務署に支給時期と金額を届け出ることが必要で、届出した通りに支給しなければなりません。

変更は厳しく制限されており、届出内容と異なる支給を行うと、全額が損金不算入となるため注意が必要です。

また、届出後、実際に支給しない場合でもペナルティはありません。

ただし、役員は課税される可能性があるため、辞退届を提出する必要があります。

事前確定届出給与制度は、面倒くさいけど、しっかり手続きをしないと、後で損をするわよ。

役員報酬の適切な支給

役員報酬は、どうすれば損金に算入できる?

非臨時的な報酬で経費扱い

役員報酬の適切な支給について、詳しく解説して行きます。

公開日:2018/02/02

✅ 役員賞与は通常損金不算入となりますが、使用人兼務役員であれば、使用人としての職務に対する賞与は損金算入が可能です。

✅ 使用人兼務役員とは、役員としての職務に加えて、会社で使用人としての業務も行う役員のことです。

✅ 使用人兼務役員であることを証明するために、使用人としての業務内容や時間、報酬などを明確にし、関連書類を整備しておく必要があります。

さらに読む ⇒ビズ部出典/画像元: https://kigyou-no1.com/directors-bonus-1053役員報酬は、職務内容や会社の収益などを考慮することが大切なんですね。

役員報酬は、職務内容や会社の収益などを考慮し、不当に高額にならないように注意が必要です。

役員報酬は、一般社員の給与とは異なり、税法上の様々な規定があり、そのルールに従って支給されなければ損金に算入できません。

特に役員賞与は、臨時的に支給される報酬であり、原則として税務上の損金とみなされません。

そのため、役員に対して損金に計上できる形で報酬を与えるには、臨時的な役員賞与ではなく、非臨時的で経費扱いの役員報酬である必要があるのです。

役員報酬は、会社の業績に大きく影響する。適切に支給することが重要だ。

役員賞与を経費にするための方法

役員賞与を会社経費にするには?

事前届出など方法あり

役員賞与を経費にするための方法について、詳しく解説して行きます。

公開日:2023/12/19

✅ 役員賞与を経費にすることは原則として認められていないが、税務署に事前確定届出給与制度を利用する旨を届け出ることで、役員賞与を会社経費として計上することが可能となる。

✅ 事前確定届出給与制度を利用するには、株主総会で役員賞与の金額と時期を決議し議事録を作成、税務署へ所定の用紙を用いて届出を行う必要がある。

✅ 事前確定届出給与制度を利用することで役員賞与を経費化できる一方、届け出が遅れると税務上のペナルティを受ける可能性があるため、期限内に手続きを行う必要がある。

さらに読む ⇒寺田税理士・社会保険労務士事務所出典/画像元: https://taxlabor.com/news/2023/12/19/jizenkakuteitodokedekyuyo/役員賞与を経費にするには、事前確定届出給与制度などを利用する必要があるんですね。

役員賞与が税務上の損金として認められなかった場合、企業の会計上の利益よりも税務上の利益が増加し、その役員賞与に相当する税額が増加することになります。

企業は、職務に応じた賞与を役員にも支給したいと考えていますが、税務上の損金にならない点がネックとなっています。

役員賞与が税務上の損金として認められるように、事前確定届出給与制度などの活用が検討されています。

役員賞与を経費にするには、定期同額給与、事前確定届出給与、業績連動給与の3つの方法があり、それぞれ条件を満たす必要があります。

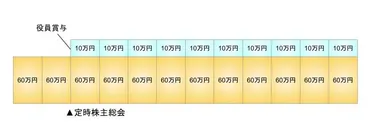

定期同額給与は、毎月同じ金額を支給することで、役員報酬に含めて経費として認められます。

事前確定届出給与は、事前に税務署に届け出た金額を支給することで、経費として認められます。

業績連動給与は、会社の業績に応じて支給することで、経費として認められます。

これらの条件を満たしていない場合は、役員賞与は経費として認められません。

役員賞与を経費にするには、適切な方法を選び、手続きをきちんと行うことが重要です。

役員賞与を経費にするには、色々な方法があるんだね。勉強になったわ。

本日は、役員賞与について解説してきました。

💡 役員賞与は、原則として経費として認められません。

💡 しかし、適切な条件を満たせば、経費として認められる場合があります。

💡 役員賞与の節税対策には、事前確定届出給与制度などがあります。